セス・クラーマン氏:インデックス投資の落とし穴

セス・クラーマン氏は、最も尊敬されているバリュー投資家のひとりです。

あまり表に出ることを好まないため、TV番組の出演などは少ないですが、ウォーレン・バフェット氏にも、インデックスを上回るパフォーマンスをあげられる投資家として名前をあげられるなど、尊敬を集めています。

今回は、そんなクラーマン氏がバリュー投資家のバイブルであるベンジャミン・グレアム著『賢明なる投資家』の最新改訂版の編集に関わった関係で、その宣伝でいくつかのインタビューに出演していたため、その内容をお届けします。

インデックス投資は平均リターンに負けない

著名なバリュー投資家であるウォーレン・バフェットは、平均的な投資家が資産運用をするのであればインデックス投資が最適だと発言したことがあります。

では、まずは改めてインデックス投資の魅力をセス・クラーマン氏に説明してもらいましょう。

インデックス投資は、0%近い手数料で、マーケット全体にエクスポージャーを持てるというものだ。マーケットに負けることもないし、勝つこともない。

インデックス投資の運用においては、個別の銘柄を調査するといったコストが掛かりません。そのため、運用報酬や信託報酬が非常に低く設定されていることが一般的です。

例えば、米国株全体に投資をするバンガード社の人気ETFである$VTIの信託報酬はわずか0.03%です。アクティブ運用されている投資信託が3%といった信託報酬を取ることもあることを考えると、0.03%という信託報酬が安いことは一目瞭然です。

株式投資においては、年率7%〜10%程度が平均的なリターンだと言われています。ですから、コストを2%〜3%も節約できるのであれば、それだけでリターンを大きく改善することができます。年率7%のリターンであれば、3%というコストはその半分弱にもなってしまうからです。

そうした理由から、セス・クラーマン氏もバフェット氏と同じように、平均的な投資家が長期投資を行うのであれば、インデックス投資で問題がないと述べています。

平均的で、非常に投資に精通しているわけでもなく、長い視点で取り組むことができるなら、インデックス投資が悪いとは思わない。

購入時期によっては、良いリターンを得られない

一方で、クラーマン氏はいくつかの課題も指摘しました。

まず、インデックス長期投資では、どうしてもエントリーポイントによってリターンが左右されてしまうという点です。

長期投資のリターンに関するクリティカルな問題のひとつは、エントリー価格によってパフォーマンスが左右されてしまうという点だ。マーケットが高いときに、高いバリュエーションで入ってしまうと、インデックスには負けないけれど、インデックス自体のパフォーマンスが悪いので、がっかりしてしまう場合がある。

アクティブ運用であれば、マーケットが高い時期でも、割安な銘柄を探してエントリーすることができますが、インデックス投資はあくまでもマーケット全体の平均を買いに行くため、マーケット全体が高いタイミングで購入すると、リターンは必ず悪化してしまいます。

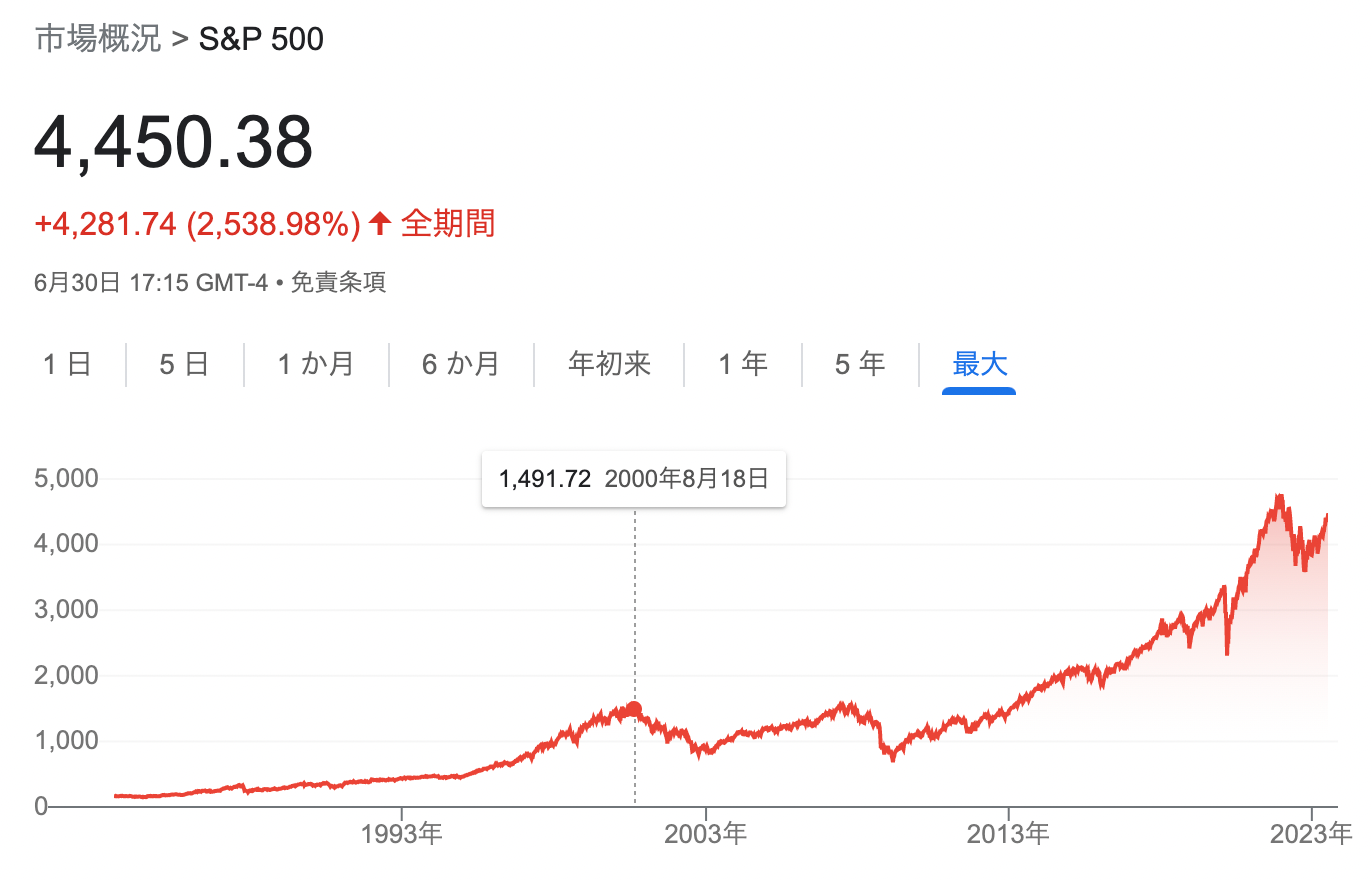

例えば、2000年にS&P500に投資をした場合、この投資が利益を生み出すのは、2013年以降であり、13年間はマイナスのリターンだったことになります。

また、「長期でインデックス投資」と言うのは簡単ですが、それを実行しきるのは案外簡単なことではない点も、クラーマン氏は指摘しています。

もうひとつは、インデックス投資をして、悪い市場環境を経験して、投資をやめるということをしてはならない。多くの投資家がそうしがちだ。間違ったタイミングで入り、間違ったタイミングで出てしまう。

資産の大部分をインデックスに放り込んで、いつでも安心して放置していられる胆力のある投資家にはインデックス投資が向いていますが、そうでなければインデックス投資で必ずしもリターンを最大化できるとは限りません。

例えば、自分の資産をすべてインデックス投資に回した場合には、クラーマン氏が指摘するように、市場環境が悪化したときに動揺して狼狽売りをしてしまう可能性があります。

では、安心して放置できる金額、例えば資産の3割をインデックス投資した場合には、パフォーマンスは7割減になってしまいます。

一方、自分が安心して保有していられる株式10銘柄程度に自分の資産をすべて投資すれば、投資分のリターンが市場平均であるインデックス投資に負けたとしても、投資金額が多いので絶対リターンでは上回るでしょう。

投資リターンとは「リスクに晒している資産のパフォーマンス」と「いかに多くの資産を長期間に渡ってリスクに晒しておけるか」の掛け合わせで決まります。

インデックス投資は、前者の観点で優れているといっても、必ずしも後者の観点で優れているとは限らない点には注意が必要です。

アクティブ投資の機会は残されている

また、投資の効率化によって、市場にはαを取るチャンスがなくなっているのではないかという指摘に対して、クラーマン氏は以下のように回答しています。

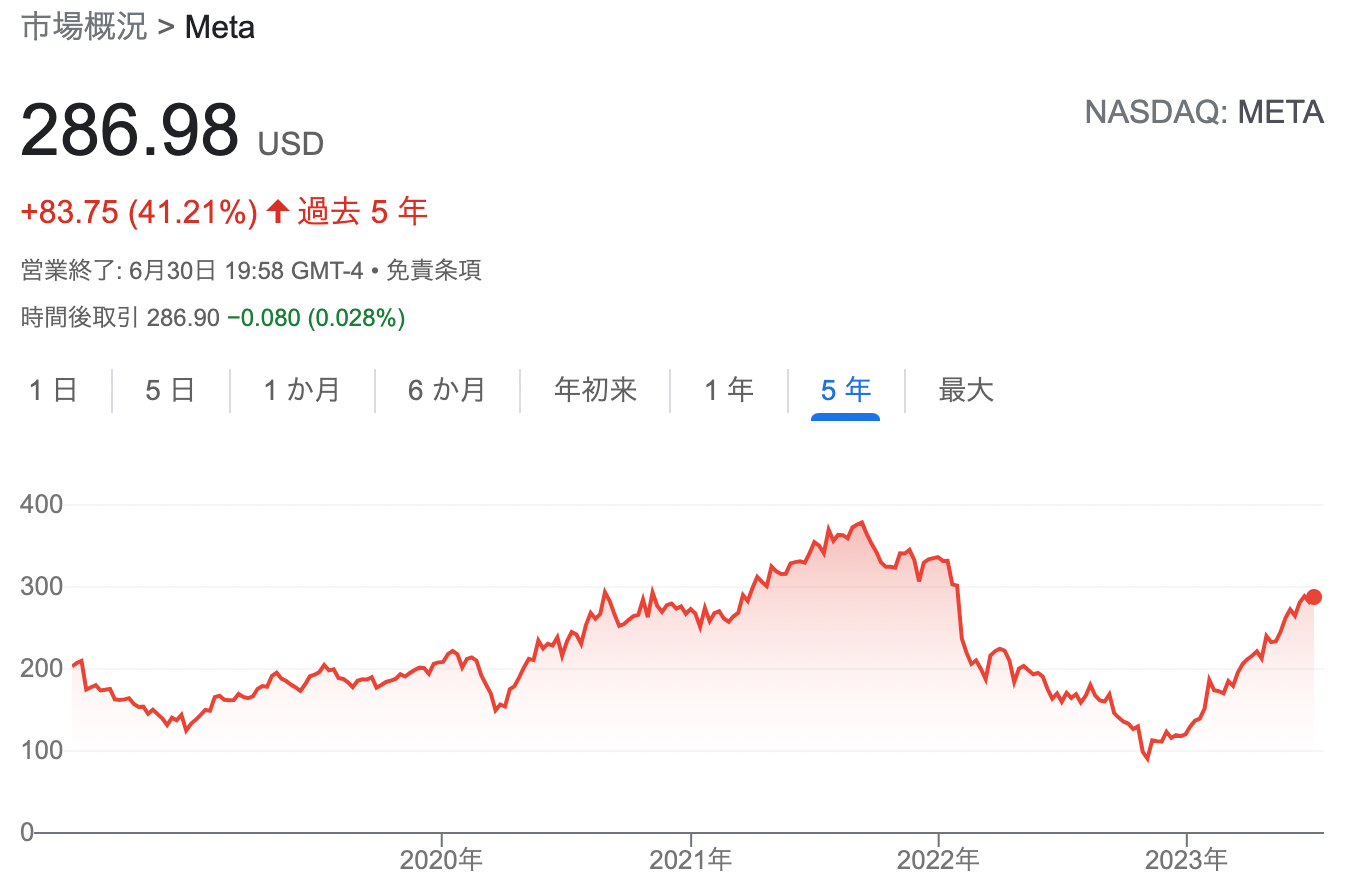

多くのお金が公開株式市場に流れ込むと、株式の価格は効率化されるだろう。しかし、いくつかの値付けが非効率的になるという短期的な事例も見つけることができる。例えば、Metaを見てみると、株価は短い期間にあちこちを推移した。文字通り、数ヶ月のうちに株価は100ドル以下まで下がり、そこから300ドルまで上昇した。誰もが分析できるような巨大な企業にも関わらずだ。

それでは、Metaの株価をみてみましょう。

2022年に入って、利上げによってテック株に逆風が吹いたこと、ザッカーバーグ氏がメタバースに取り憑かれて利益を損ねたことで、株価は100ドルを切る水準まで下がりました。しかし、ザッカーバーグ氏が利益を出すことに集中して、リストラやコストカットを進めたことで、直近はみるみると株価が上がっています。

Metaという巨大な企業で、短期のうちにこんなにも変動が起こるのは、価格が比較的短期の話題に対して最適化されているからでしょう。つまり、市場が効率化されたことによって、短期の話題を織り込みやすくなり、結果として、長期でみると非効率な値動きが増えたとも考えられるということです。ここにアクティブ運用のチャンスが残っていると、クラーマン氏は指摘しているのです。

結論:インデックス投資は非常に優れているが、上回るチャンスは十分にある

※以下はニュースレター(無料)登録者向けの限定コンテンツです。