ハワード・マークス氏:金利が下がり続けた過去40年が終わり、パラダイムシフトが訪れる

資産運用会社オークツリー・キャピタルのハワード・マークス氏が書く「Memo」は、マークス氏の深い考察を知ることができるため投資家の間で人気の読み物のひとつです。

多くの株式投資家が尊敬するバークシャーハザウェイ社のウォーレン・バフェット氏やチャーリー・マンガー氏が読んでいるという話も有名です。

今回は、そんなマークス氏が昨年12月に公開した「Sea Change」と題された最新のMemoから要点を紹介したいと思います。

3つめのパラダイムシフト

ハワード氏の主張は、目下の金融市場で起こっていることは、彼が経験する3つめの「Sea Change」ではないかというものです。「Sea Change」とは「根本的な変革」といった意味で、「パラダイムシフト」と読み替えると分かりやすいでしょう。

彼は、53年間も資産運用の世界に身を置いており、その中ではさまざまなバブルやパニックを見てきたが、パラダイムシフトといるものは、以下の2つしかなかったとしています。

- ハイイールド債への投資開始

以前、債券運用の世界では、受託者が投資してよいのは安全な投資適格債までだとされていた。しかし、1970年代半ばにジャンクボンドの帝王として知られるマイケル・ミルケンらが「リスク(=デフォルト率)に見合ったリターンがあれば、非投資適格債に投資してもよい」という考えた方を広めた結果、マークス氏が運用を始めた頃には約 20 億ドル程度であったハイイールド債市場は現在、約 1 兆 2,000 億ドルに達している。 - 長い金融緩和の時代

ポール・ボルカー氏が1980年代前半にFF金利を20%にあげて、1970年代に人々を苦しめたインフレを完全に退治したあと、長い金融緩和の時代が始まった。マークス氏が1980年代にお金を借りるときは22.25%の金利を支払う必要があったが、それは今では2.25%に下がっている。

特に、2つめの金融緩和はリーマンショック以降、利下げだけでなく量的金融緩和も加わりました。

長い金融緩和の時代は誰を利したか

機関投資家がハイイールド債に投資できるようになったことで、プライベートエクイティ(以下、PE)と呼ばれる業界がデット資金を調達できるようになりました。そして、デット資金を調達できるようになったPEはレバレッジドバイアウトという手法を用いて、M&Aのリターンを上げることができるようになりました。

そもそもPEというのは、企業をM&Aを通じて手中に収めて、その経営状態を改善して評価額を上げたあとに売却することでリターンを得ます。この際に、M&Aをすべて自己資金で行うのではなく、借入資金を用いて行うことで、リターンをあげることが可能となります。これがレバレッジドバイアウトです。

例えば、年率10%のリターンが期待できる投資案件(M&A機会)があるとします。年率8%の借入資金で必要資金の75%をまかなうことができれば、この案件のリターンは10%から16%に上昇します。

- 100が1年後に110になる

- 自己資金25と借入資金75で投資を行う

- 借入資金75に借入金利8%の6を加えた81を返済する

- 110から81を引いた29が自己資金25に対するリターンとなる(年率16%)

しかも、2つめのパラダイムシフトであった金融緩和による低金利が加わると、このリターンはさらに加速します。

- 金利が7%に下がると、PEのリターンは年率19%になる

- 金利が5%に下がると、PEのリターンは年率25%になる

ここで、先ほどのマークス氏の回想を思い出してほしいのですが、この40年間で借入金利が20%も下がったとマークス氏は言っています。つまり、長い金融緩和の時代が利したのは、このようにレバレッジをかけて株式等のリスク資産に投資する投資家であったことがわかります。

このような時代が40年も続いたことで、市場にはFOMO(Fear of Missing Out)、つまり「乗り遅れるなという恐怖」が根付きました。GAFA等へのテック株への投資ブーム、レバナスブーム、仮想通貨ブームといったものも、FOMOの結果だといえるでしょう。とにかく「お金を借りて、リスク資産を買うトレンドに乗り遅れるな!」というわけです。

逆に、資金の貸し手やバリュー投資家にとっては苛立たしい期間だったと、マークス氏は振り返っています。ハイイールド債にバリュー投資を行うマークス氏にとっては、まさに苛立たしい期間だったのかもしれません。

そして利上げとインフレが訪れた

しかし、そのような時期がいつまでも続くわけではありません。

新型コロナに伴うロックダウンによる景気低迷に対応するために、強力な金融緩和を行った結果、アメリカでは2021年からインフレが訪れ、2022年には前年比+9%程度の強烈なインフレへと加速しました。ちなみに、日本では2023年にインフレが悪化するというのが僕の見方です。

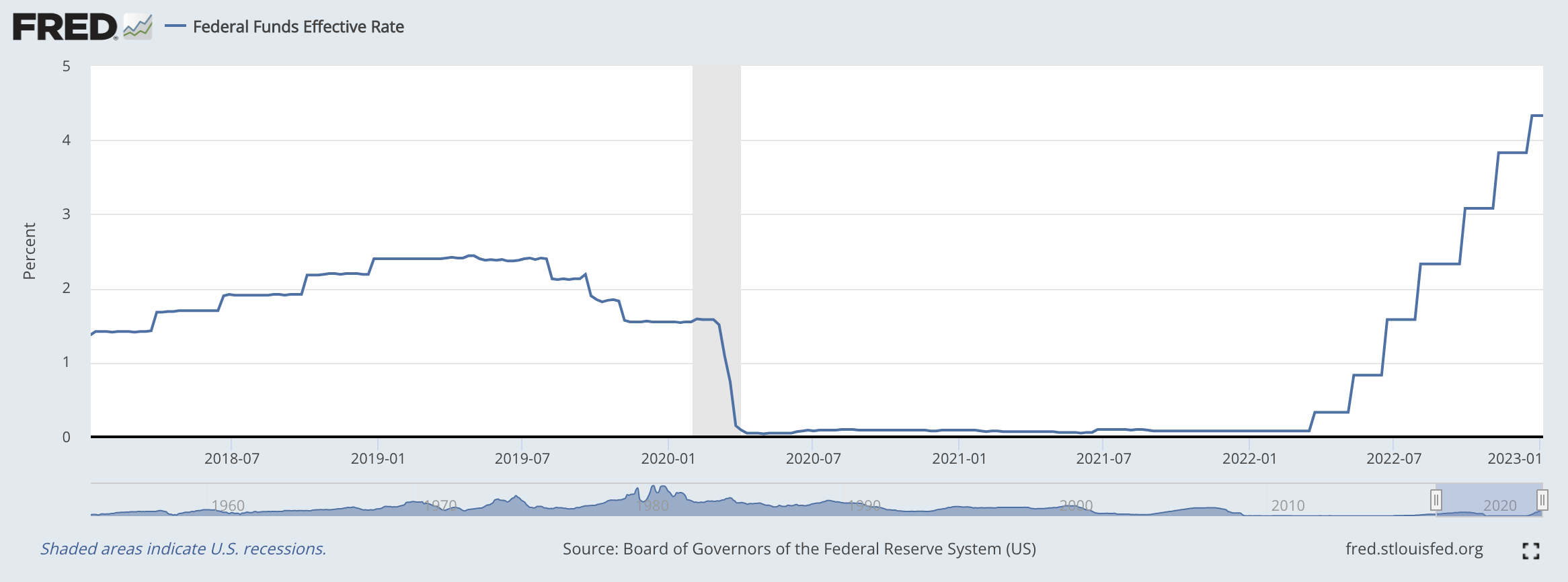

それを受けて、「インフレは一時的だ」と言っていたFRBは、過去に類をみないペースでの利上げを実施することとなります。2022年開始時点では0%だったFFレートは、2022年末には4.5%にまで利上げされました。

結果、株式価格は大きく下落しました。

これによって、「リスク志向」と「低金利」による恩恵をダブルで受けていたPE業界にとっては、環境が真逆になってしまうことになります。一方、債券投資家にとっては、ハイイールド債のリターンは5%程度から8%程度まで上昇しており、魅力的なリターンを得ることができるようになりました。

わずか 1 年前の低リターンの世界では、ハイイールド債の利回りは 4 ~ 5% でした。多くの発行は利回りが 3 であり、少なくとも 1 つの新しい債券が「ハンドル」が 2 で市場に出ました。6 または 7% のリターンを必要とする機関にとって、これらの債券の有用性は非常に限られていました。今日、これらの証券の利回りは約 8% です。つまり、一部のデフォルトを許容した後でも、公開証券の契約上のキャッシュ フローから得られる株式のようなリターンを提供する可能性があります。

今後のインフレ率や金利を予想することは難しいものの、ハワード氏は今後の米国長期金利は過去10年のような0%〜2%の範囲ではなく、2%〜4%の範囲になる可能性が高いだろうとしています。

少なくとも、マークス氏が身をもって経験したような、過去40年間で借入金利が20%も下がるようなことは、もうあり得ないわけです。

最後に、私が確信している予測があります。金利はここからさらに 20ポイント低下することはありません。

現在の米国長期金利は3.5%程度ですから、マークス氏の予想する2%〜4%の間の高いほうに収まっています。

そうすると、パラダイムシフトによってリスク資産には逆風が吹くので、魅力的な利回り水準になったハイイールド債やクレジットは投資対象として妙味があるということになるでしょう。PE等の資金の借り手が有利な時代から、資金の貸し手が有利な時代へと不可逆な変化が起きているというのがマークス氏の見立てです。

結論

※以下はニュースレター(無料)にご登録いただくとお読みいただけます。