サマーズ氏:現在の水準からのインフレ減速は困難

直近、雇用統計以降、インフレ自体は減速しているものの、予想を上回る数値が出てきて、インフレの下げ渋りが意識される展開が続いています。

サマーズ氏も、ブルームバーグの番組出演の中で、ここからのインフレ減速の困難を予想しました。市場環境についても悲観的な見方を示して、「夢を見るような状況ではない」とブル派を一刀両断しました。

ここからのインフレ減速は困難が増す

アメリカでは2月12日に国民的イベントのスーパーボウルが開催されていたため、サマーズ氏はアメフトに喩えて、現在の状況を以下のように説明していました。

ボールをミッドフィールドまで運ぶのは、レッドゾーンにいるときに比べて簡単だ。そして、私たちはいまレッドゾーンに近づいている。

ミッドフィールドとは真ん中のあたりで、さらに相手陣地に攻め込んでタッチダウン寸前になるとレッドゾーンです。

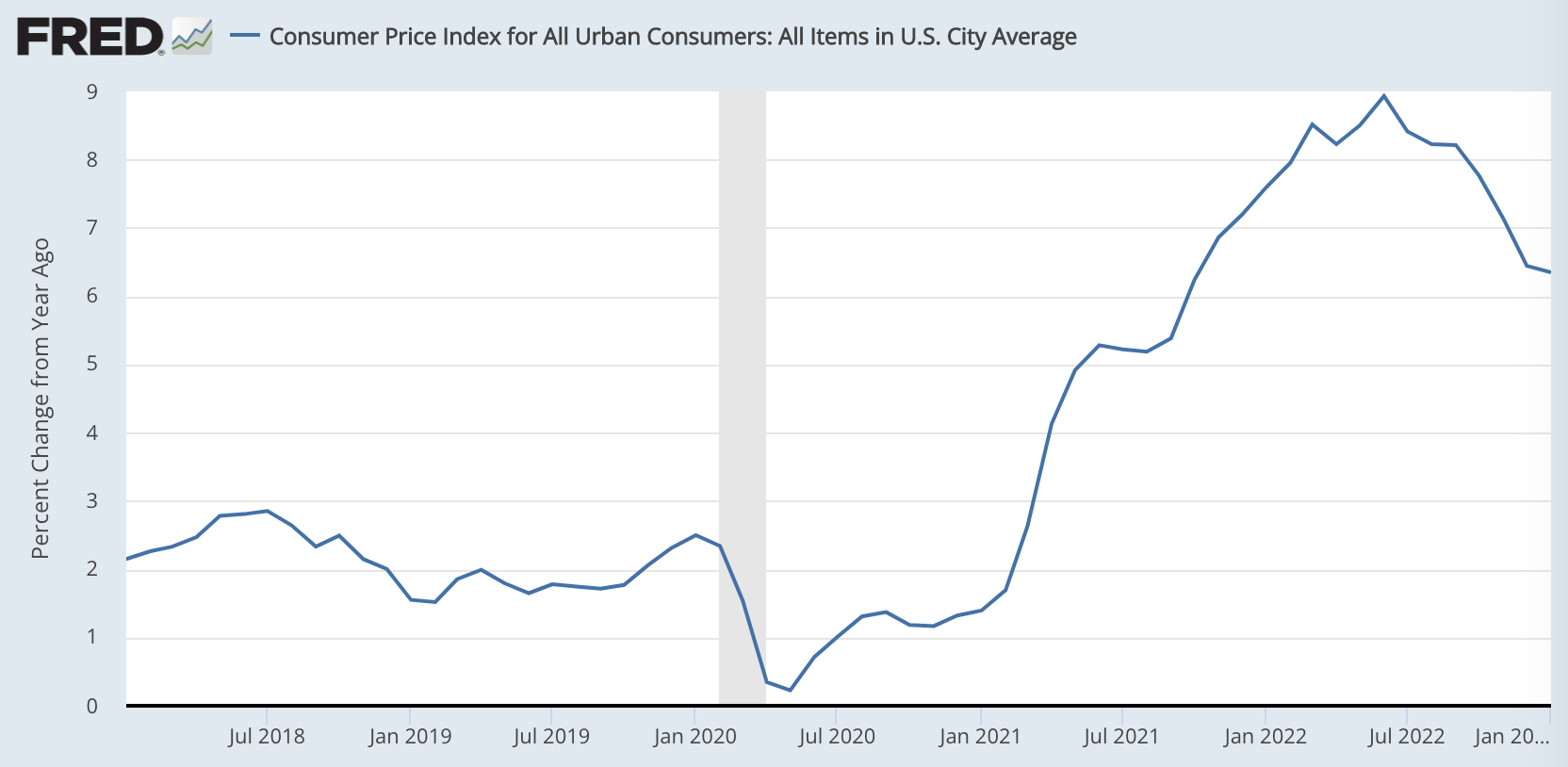

ここまでのインフレ減速は、前年比+9%から前年比+6%といったものでした。これは、自陣のグリーンゾーンからミッドフィールドまでボールを運んだようなものだといえるでしょう。

しかし、FEDの目標はインフレ率を前年比+2%程度に誘導することですから、現在の前年比+6%という水準では、まだまだタッチダウンではありません。

ここでサマーズ氏が注意を促しているのは、タッチダウン前のレッドゾーン、つまりインフレ率を前年比+4%あたりから前年比+2%まで下げるところは、これまでのように簡単ではないということです。これはガンドラック氏も述べていた通りです。

同じ2%分の減速でも、前年比+9%から+7%と、+4%から+2%では難しさが異なるのは、想像に難くないでしょう。

インフレの再加速が見られる項目も出てくる

また、サマーズ氏は一部の項目において、インフレ率の再加速も見られるだろうと言っています。

たくさんの反動効果が出てくるようになる。中古車の卸売価格はインフレを再加速させる要因となるだろう。ガソリン価格にも反動による上昇が見られる。他にもたくさんの領域で、9ヶ月前くらいに大きく上昇した反動で、現在は通常のインフレ率に戻る過程で低下しているものがある。

インフレ率というのは、基本的には前年比です。そのため、2021年後半から2022年前半に大きく値上がりしたものは、その反動で2022年後半から2023年前半にかけてはインフレ率が低く出てきます。しかし、2023年の前半を過ぎると、またインフレ率は高く出やすくなります。

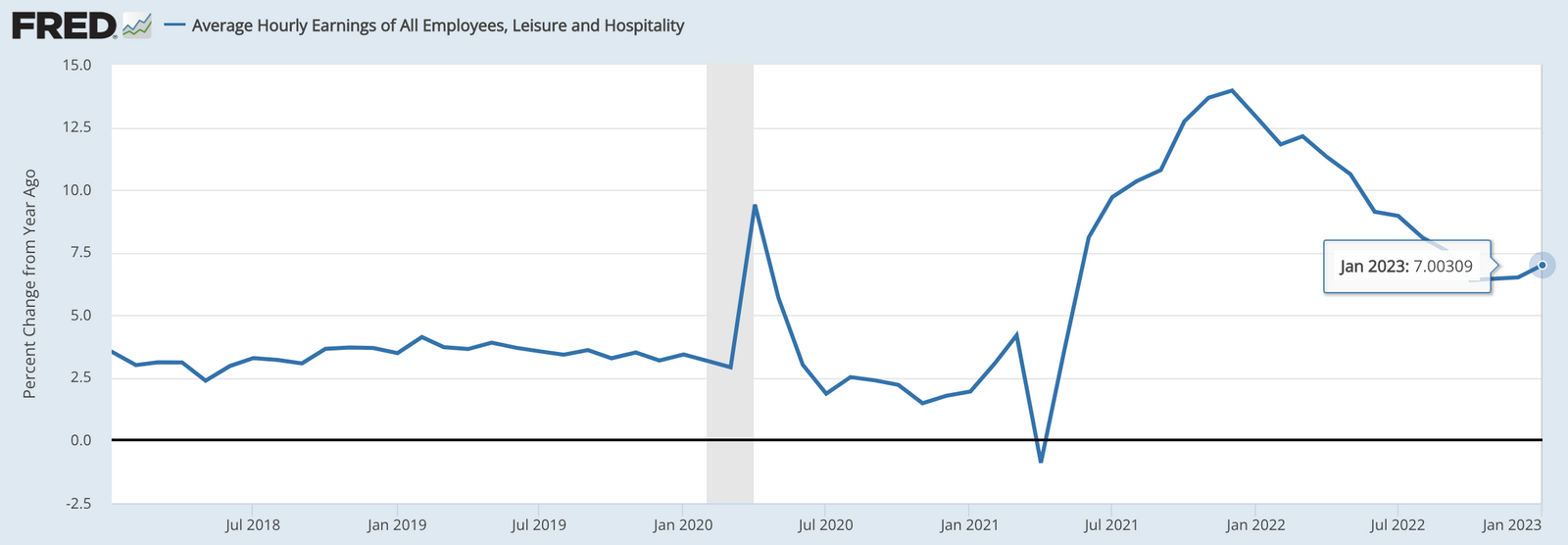

サービス業の賃金などもインフレが再加速する兆候を見せており、注意が必要となるでしょう。

金融の引き締め効果も弱まっている

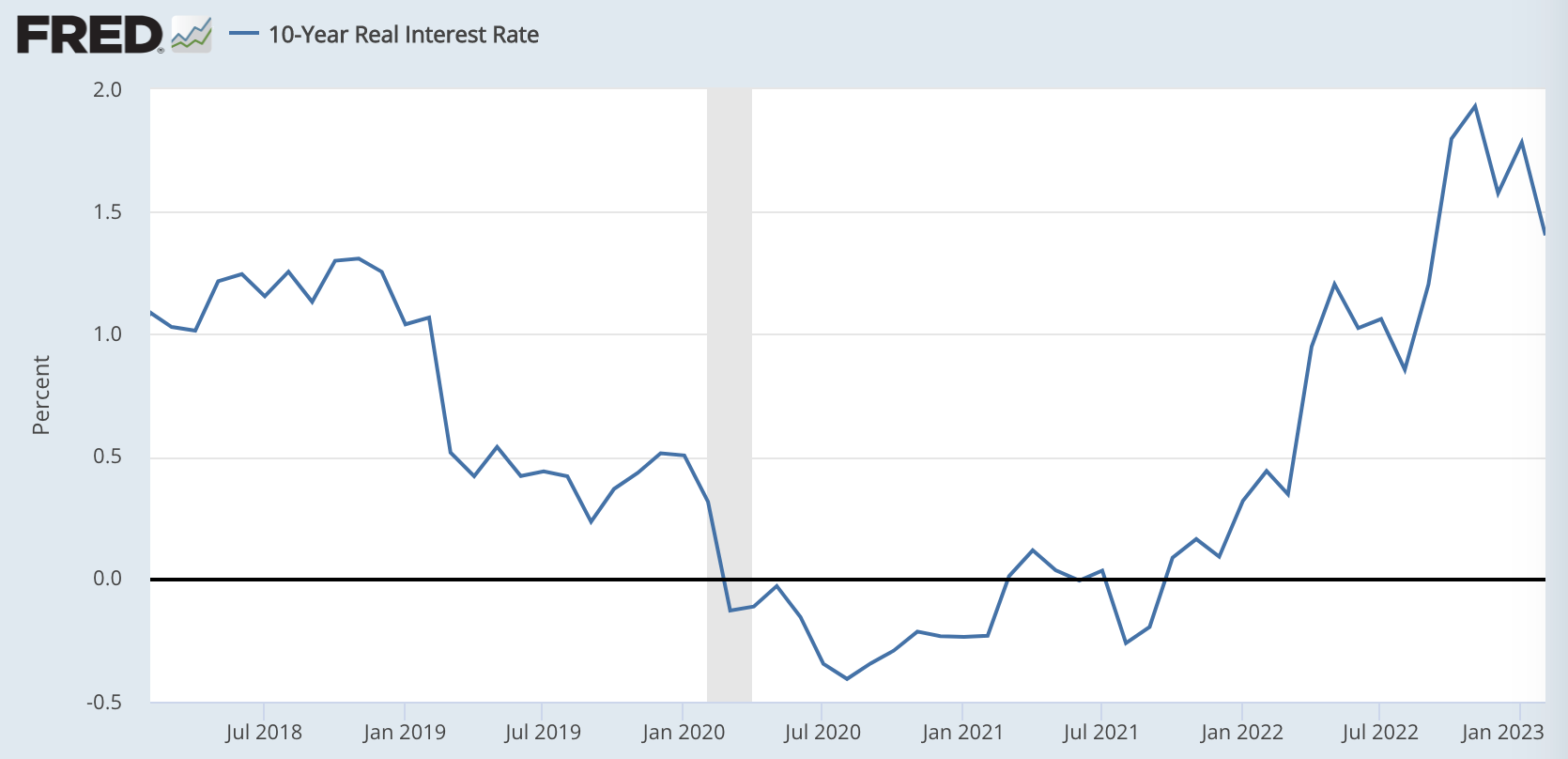

最後に、金融の引き締め効果が弱まっている点についても、サマーズ氏は指摘しています。

私たちは、金融引き締めという観点では、昨年の夏頃の水準にいる。

昨年の夏以降もFEDは利上げを続けているのに、どうして昨年の夏頃の水準なのかと思う方もいるでしょう。そこで、金融の引き締め効果を考えるにあたっては、実質金利を見てみるのがおすすめです。実質金利は、名目金利からインフレ率を引いたものであり、インフレに対して、どのくらい上乗せの金利があるのか(金融市場を引き締めているのか)を表しています。

さて、実質金利を見てみると、昨年末頃から下落に転じていることがわかります。

昨年の後半はインフレ率が低下してきましたが、それ以上のスピードで名目金利の方が下がってしまった結果、金融市場の引き締め効果は弱まったといえます。

とはいえ、まだ実質金利は1.4%程度と昨年の8月くらいの水準であるため、昨年の7月にインフレがピークをつけたことを考えると、引き締め的ではあると思います。しかし、昨年10月〜12月頃と比べると、少し緩和的になっているといえます。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。