アメリカの消費者物価指数は1月も順調に低下したが、今後に注目

米国消費者物価指数(CPI)が発表されました。

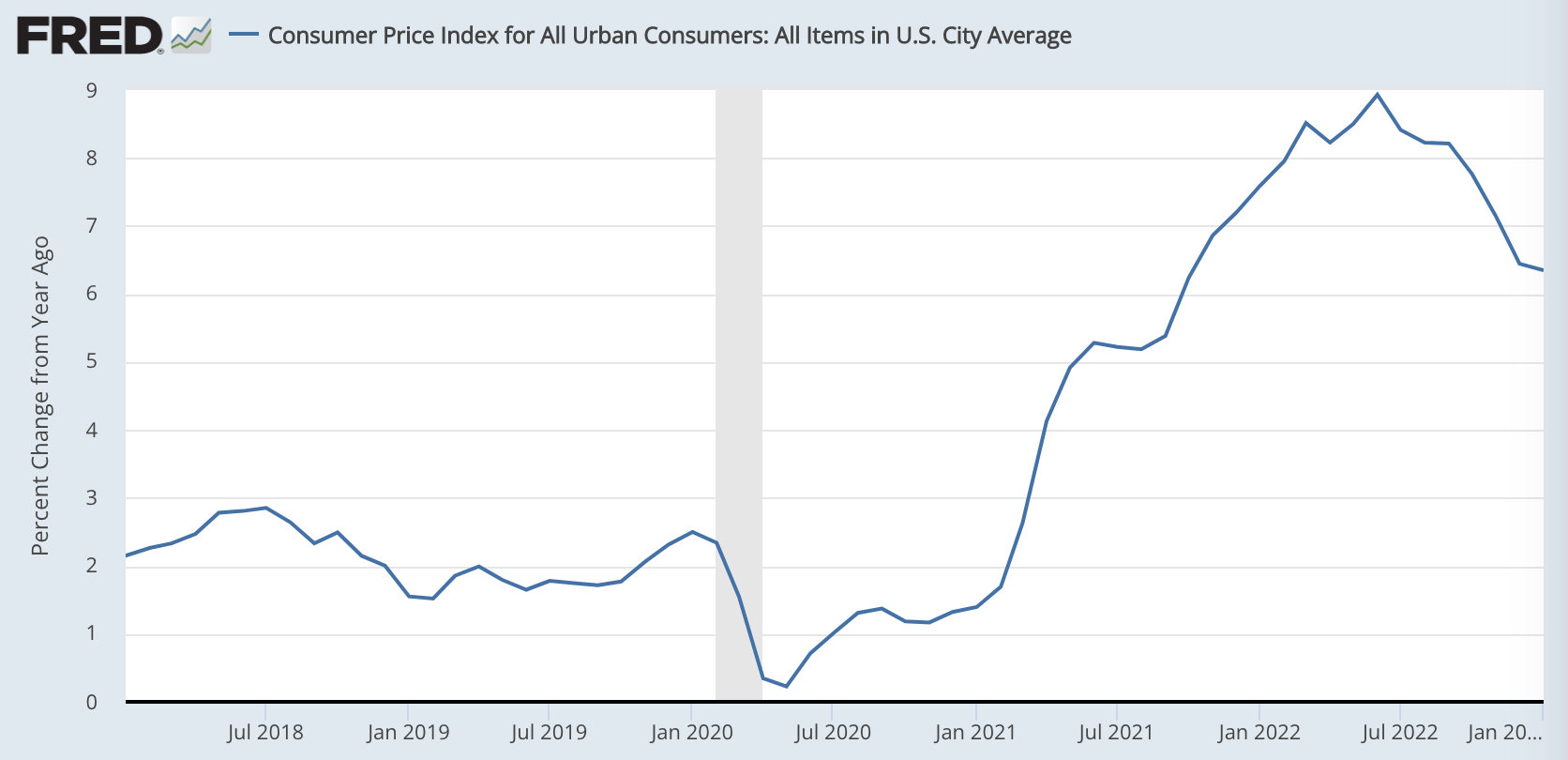

内容は、予想の前年比+6.2%に対して+6.4%と強く出ましたが、前月の+6.5%からは順調に低下しました。米国のインフレが順調に減速を続けるのか、下げ渋りや再加速が始まるのかについては、次回以降を見ていくことになります。

米国長期金利は3.7%前後と高すぎず・低すぎない水準であり、無理にインフレの行方の2択をあてて儲けようとするよりは、ポジションを小さめにして、資産を守るという方針で良いのではないかと思います。

米国CPIは前年比+6.4%、1月も順調に低下

米国CPIは、前年比+6.4%でした。市場予想の+6.2%を0.2ポイント上回ったものの、前月の+6.5%からは0.1ポイントの低下となり、インフレ率は順調に低下しています。

以下のグラフを見ていただくと、これまで急速にインフレ率の前年比が低下してきたのと比べると、下り階段の踊り場のように、少しフラットになっている様子がわかると思います。

前回、0.6ポイントも低下したのと比べると、ややインフレ減速の勢いが失われている印象であるため、今後、再び順調に低下していくのか、下げ止まってしまうのか、その辺りが来月以降の注目ポイントとなるでしょう。

市場参加者の頭の中には、先日の米国経済の強さを再認識させた雇用統計が頭に残っていますから、米国長期金利はインフレ率の下げ止まりを警戒して、下げ渋っています。

さらに短期の金利は新高値をうかがう様子を見せています。

何かインフレの失速を示すようなデータが出てこない限り、市場の雰囲気が目先大きく変わるということはないでしょうから、以下のニュースレターに先日書いた通り、目先は金利上昇リスクを警戒するという対応で問題ないでしょう。

インフレの減速は今後も続くのか

さて、インフレの減速が今後も続くのであれば、金利低下にかけるトレードをメインポジションとして維持したいでしょうし、インフレが再加速するのであれば、米ドルMMFのような短期の金利商品に移行しておきたいところです。

ガンドラック氏は前年比+4%程度までは順調に下がっていくという見通しを示しており、サマーズ氏は不透明な状況だと述べていました。

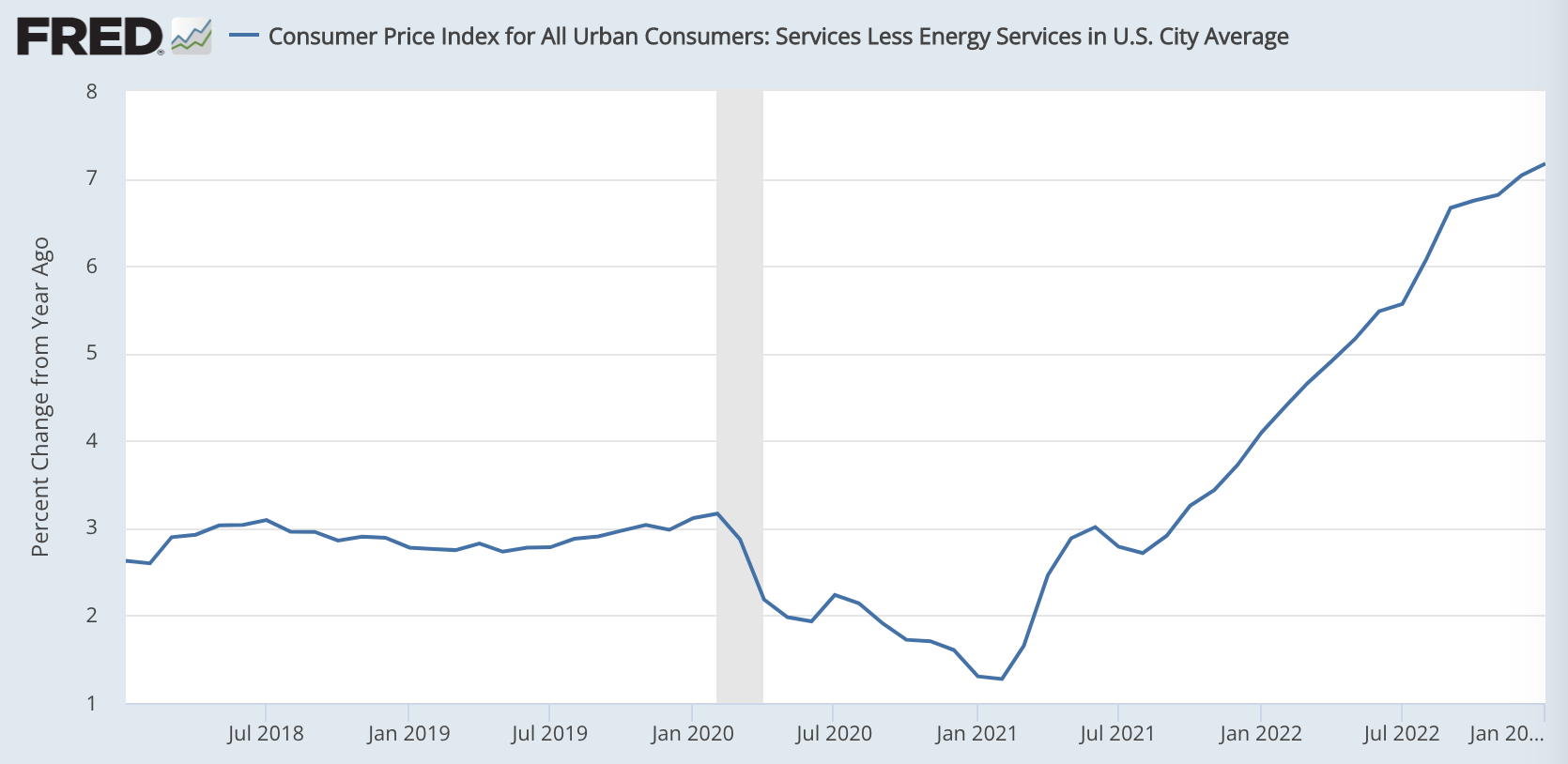

直近、インフレ率がさらなる低下を続けるためには、サービス価格のインフレが止まる必要があり、そのためには家賃や人件費の上昇が止まる必要があります。

「賃金が上がり始めると、インフレを抑えるのは難しくなる」とは昔からよく言われることですが、僕たちは今それを実際に体験しているのかもしれません。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。