FEDは7月にもう一度利上げする

CMEの債券先物市場参加者は、FEDが7月にもう一度利上げすることを予想しはじめました。1ヶ月前には、7月頃には利下げに転じて、年末には4.50%〜4.75%というシナリオを予想していたことを考えると、大幅な金利予想の上方修正です。

債券市場の参加者は、7月の追加利上げを予想

直近、インフレ率が4%台で下げ渋るようになったのをみて、債券市場は7月にもう一度利上げがあることを予想しはじめました。

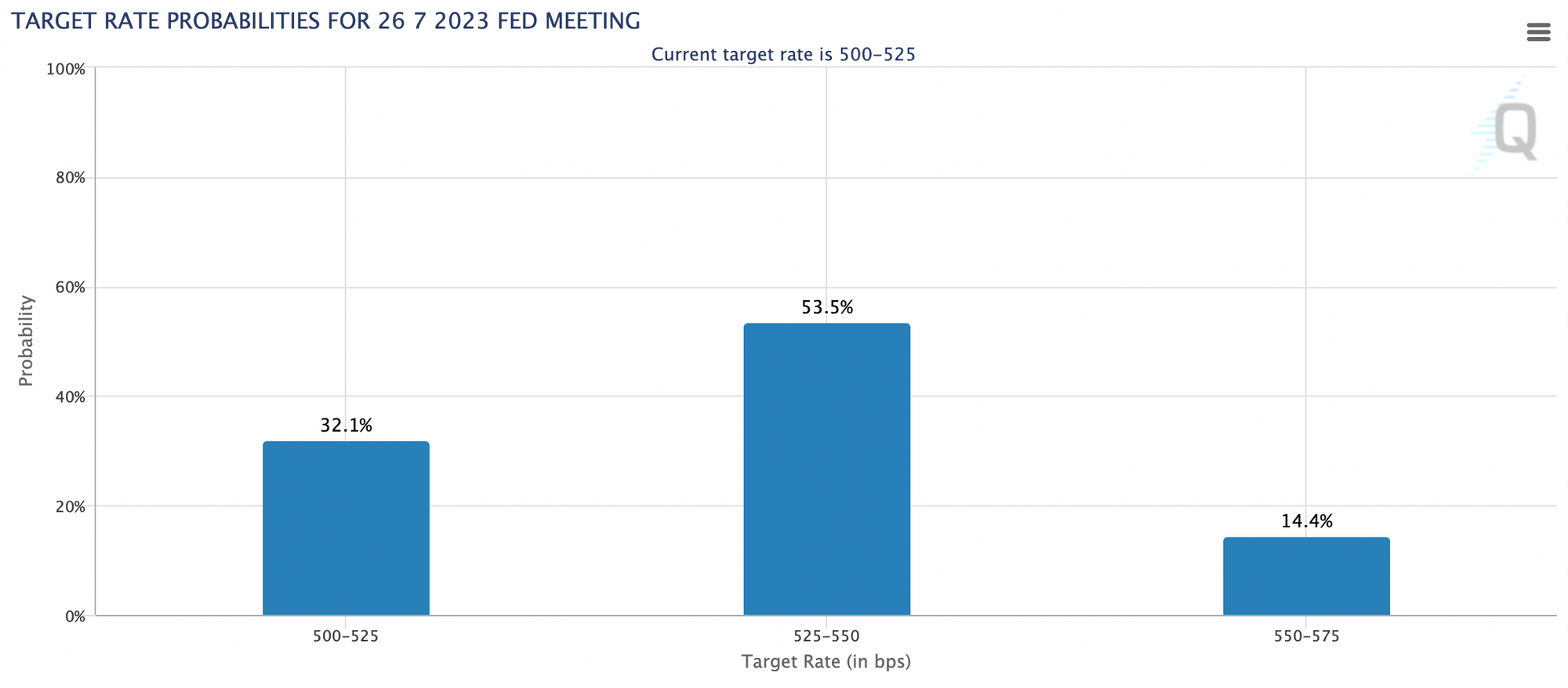

CMEの債券先物価格をもとに算出されたFEDの利上げ予想は、2023年7月に5.25%〜5.50%を予想しています。

利下げは11月に先延ばし

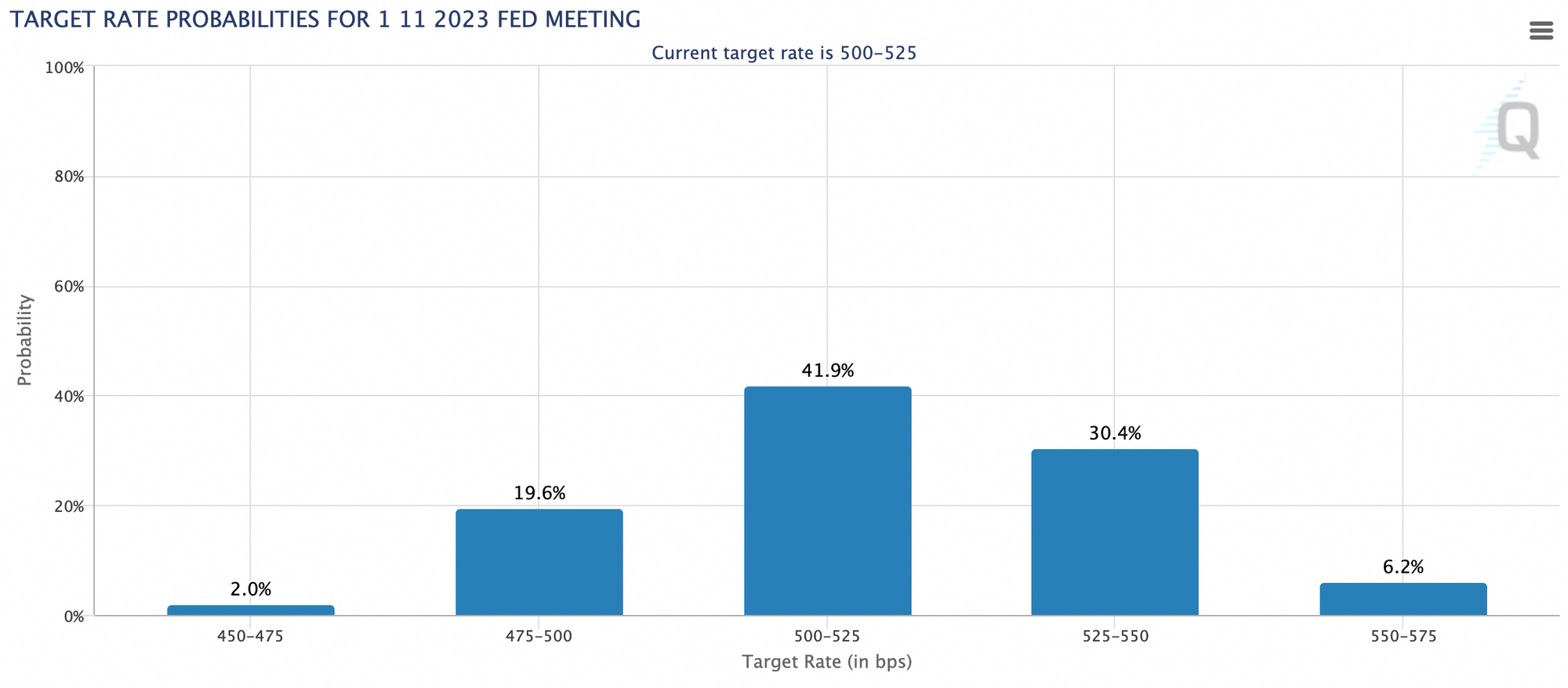

次に、FF金利が5.00%〜5.25%になる、つまり利下げが行われるタイミングについては、11月が予想されています。

4月下旬に以下のニュースレターで確認した際には、年末時点で4.50%〜4.75%を予想していた債券市場ですが、この1ヶ月で年末時点のFF金利予想を0.5ポイント上方修正したことになります。

2023年末時点のFF金利は4.75%が最多となっています。これは今の5.00%の水準からは1回、もしくは次回5.25%に利上げされれば年末までに2回の利下げが予想されていることになります。

債券市場があまりに多くの利下げを織り込んでいたので、逆に動く可能性があり、その金利予想の上方修正が、あらゆる資産価格に悪影響を与えうるというのが、4月時点で僕の考えていたシナリオでした。

例えば、4月14日のニュースレターでは、以下のように書いています。

FEDが金融緩和に転じるという未来は確定しているわけではありません。もしもエラリアン氏やサマーズ氏のいうように、FEDが景気後退対策よりもインフレ退治を優先する場合、金利が上昇して、デフレが加速するリスクがあります。その場合には、米国債やゴールド・仮想通貨の価格は下落するでしょう。

そのため、米国債をメインにゴールド・仮想通貨も保有するというポジションの資産構成は変えずに維持するものの、ポジション全体のサイズは先行きが不透明になる6月以降に備えて、どこかのタイミングで小さくすることも考えたいと思います。

その後、4月27日のニュースレターでサイズの縮小を始めたことをお伝えし、徐々にポートフォリオのサイズを落としながら、5月は様子を見ていました。

つまり、「債券市場が利下げを織り込みすぎており、金利低下にかけるトレード全般の投資妙味は失われている」という予想は基本的には当たっていたといえます。

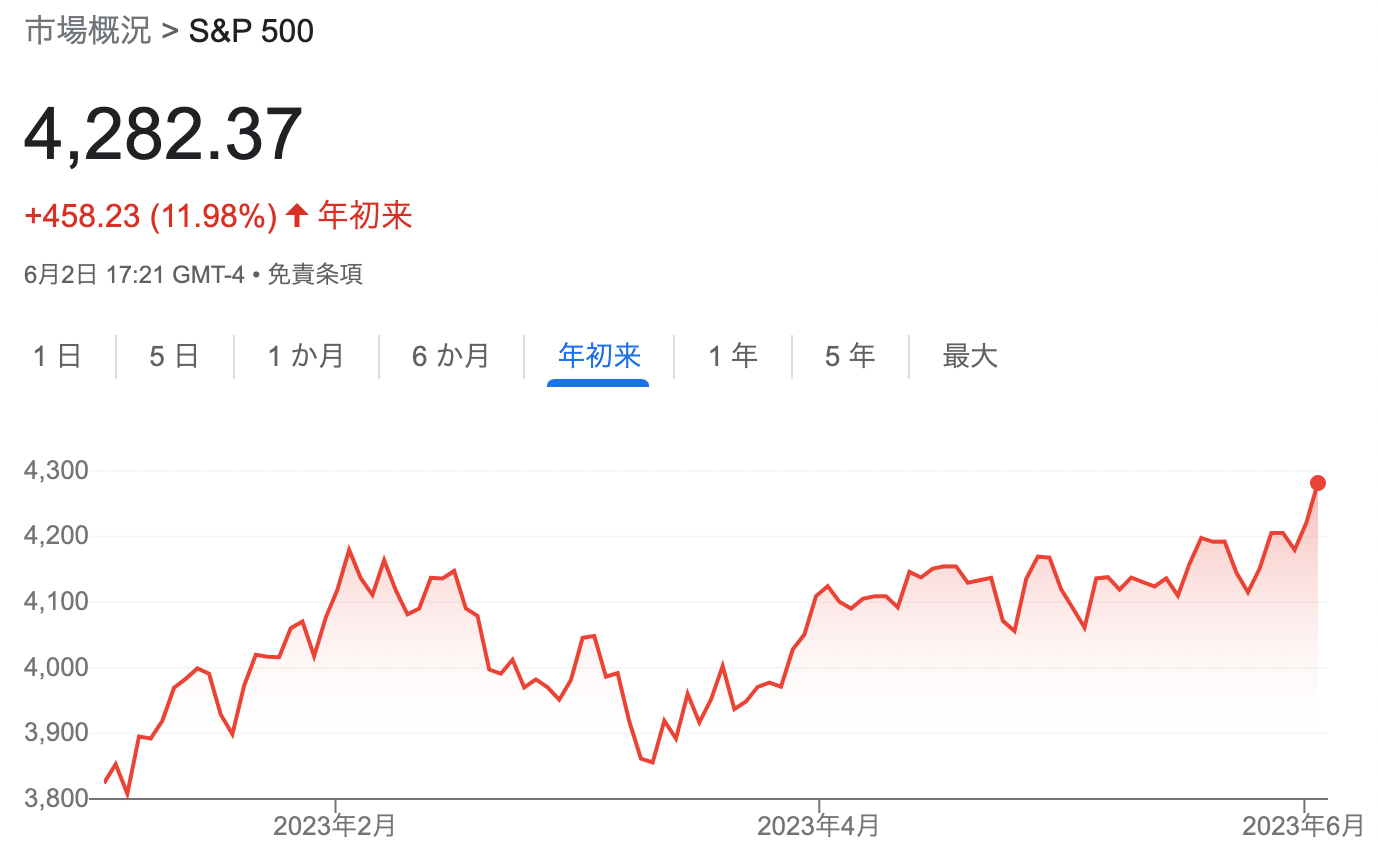

ちぐはぐな動きをする株価

一方、すべてが思い通りに動くわけではないのか金融市場であり、米国株は「年末までに4.75%までの利下げ」というシナリオが剥げ落ちる中でも、上昇を続けました。

この株価の動きを説明するとしたら2つの方法があります。

- 金利予想は上昇するが、インフレ予想はもっと上昇する(実質金利は低下する)と市場が予想している

- ファンダメンタルズに反した動きをしている

前者の場合は、ゴールド価格も上昇するはずですが、ゴールドはその間、あまり優れないパフォーマンスとなっています。

そのため、実質金利の低下だけでは説明できない上昇を続けているようにみえます。今後どこかのタイミングで株式市場は調整を余儀なくされるでしょう。

整理すると、目先、金利予想の上方修正を織り込んだことから米国債の投資妙味はいくらか増しており、逆にその間も上昇を続けた米国株の投資妙味は薄れているということです。

結論:米国株式比率は低めを保つ

※以下はニュースレター(無料)登録者向けの限定コンテンツです。