日本CPI:10月消費者物価指数は前年比+3.3%に再加速

written by @mercurys_assets

今回のポイント

- 日本のインフレ率は前年比+3.3%に加速し、日銀の目標の2%をオーバーシュートしているが、昨年の急な加速と比べると横ばい傾向にある。これにより、日銀は金融緩和政策を継続しやすい状況にある。

- 日本のインフレ率の将来には加速と減速の2つのシナリオが考えられ、米国の金利や為替レートの動向に左右される。インフレが減速すれば株価は上昇し、インフレが再加速すれば株価は下降する可能性がある。

日本のインフレ率は前年比+3.3%に加速

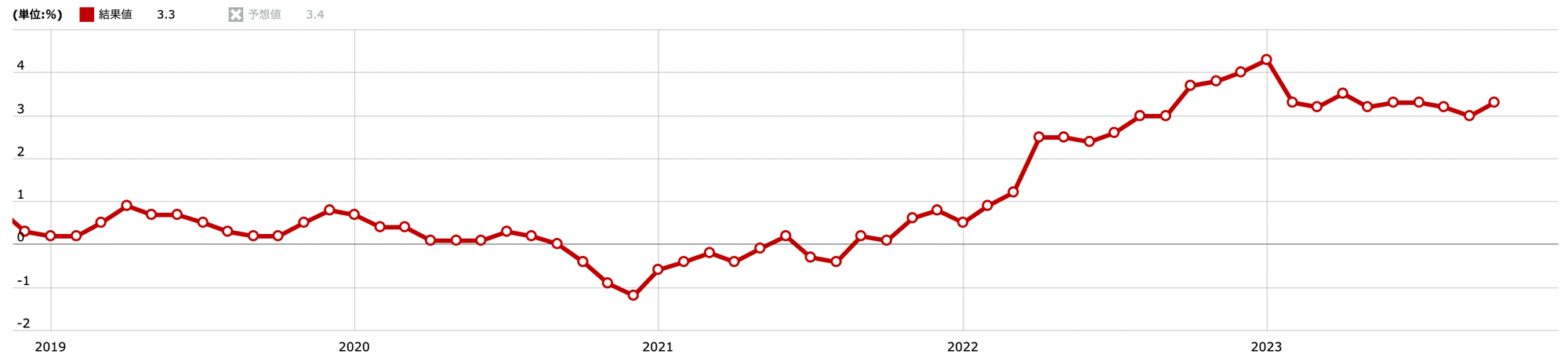

11月24日に発表された日本の消費者物価指数(10月分)は、前年比+3.3%で、前回の+3.0%から0.3ポイントの加速となった。

昨年に急加速したあと、今年に入ってはどちかというと落ち着いていたインフレ率だが、今回は再加速した形で、基本的には今後も前年比+3.0%を上回る水準で推移するのだろう。

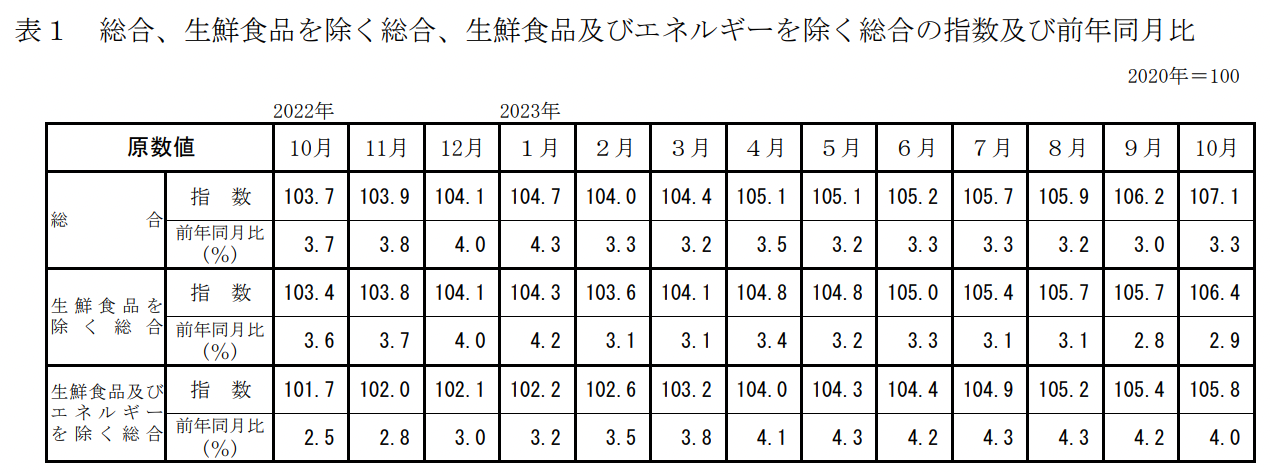

また、今年に入ってからも加速を続けていたのが「生鮮食品及びエネルギーを除く総合(以下、コアコア)」である。

以下の表を見ていただくと、一番下のコアコアは今年も加速を続けていたが、ついに8月に一旦はピークを打ったように見える。今回は前年比+4.0%であり、前回の+4.2%からはさらに0.2ポイントの低下である。

日銀の目標インフレ率は2%であるため、前年比+3.3%(総合)や+4.0%(コアコア)というのはオーバーシュートした状態だ。しかし、昨年のようなインフレの加速は見られず、横ばい気味になっているため、日銀としては金融緩和を続けやすい結果でもあるといえるだろう。

インフレ加速のリスクは残っている

今後の日本のインフレ率については、2つのパターンが考えられる。

- 米国の利上げが終了して米国金利が下がることで、円安が巻き戻り、国内のインフレ率も減速していく

- 米国の高金利環境が予想以上に長く続き、日本の金融緩和との差で円安がさらに進むことで、インフレ率も再加速していく

では、これらの日本のインフレ率の先行きは株価にどのような影響を与えるだろうか。

日本の株価(TOPIX)を確認すると、2021年後半からインフレ率がどんどん加速したことを受けて、日本でも金利上昇を警戒して株価は横ばいとなっていた。

横ばいとはいっても、この間ドル円は110円台〜150円程度まで強烈に円安に振れたので、ドル建てで考えるなら日本株は暴落したといっても差し支えない。

一方、2023年に入って国内のインフレ率が横ばい〜下げ基調となると、株価は再度上昇を始めた。

つまり、日本株においてもセオリー通りに、インフレが加速すると金利上昇が懸念されて株価が下がる、インフレが減速すると金利上昇懸念が和らいで株価が上昇しやすいと考えることができる。

もしも、1のパターンで、日本のインフレが収まり、円安も巻き戻るのであれば、日本株は絶好の投資機会が提供されるといえるだろう。一方で、2のように円安とインフレ加速が進むのであれば、日本株はあまり良い投資先とはいえまい。

これらのどちらのパターンとなるかは、基本的には米国経済次第といえるだろう。

結論:日本のインフレが減速するなら、日本のグロース株にも投資妙味あり

※以下はニュースレター(無料)登録者向けの限定コンテンツです。未登録の方は、登録して続きをお読みください。