ガンドラック氏:FEDが何と言おうとFF金利は5%を超えない

新債券王として知られるジェフリー・ガンドラック氏は、FF金利の行方を知りたければ、FED(連邦準備制度)の動向ではなく債券市場を見るべきだという従来の意見を改めて述べました。

そこで、今回はガンドラック氏の発言の真意を探るとともに、FF金利の行方について考えます。

FEDはFF金利をコントロールする存在ではなくなった

「アメリカの中央銀行である連邦準備制度は、FF金利をコントロールする存在ではない」というと、「そんな馬鹿な話はあるまい」と反応する人が多いのではないでしょうか。FEDは、物価の安定と失業率の低下を目的として、FF金利を管理するために存在しているからです。

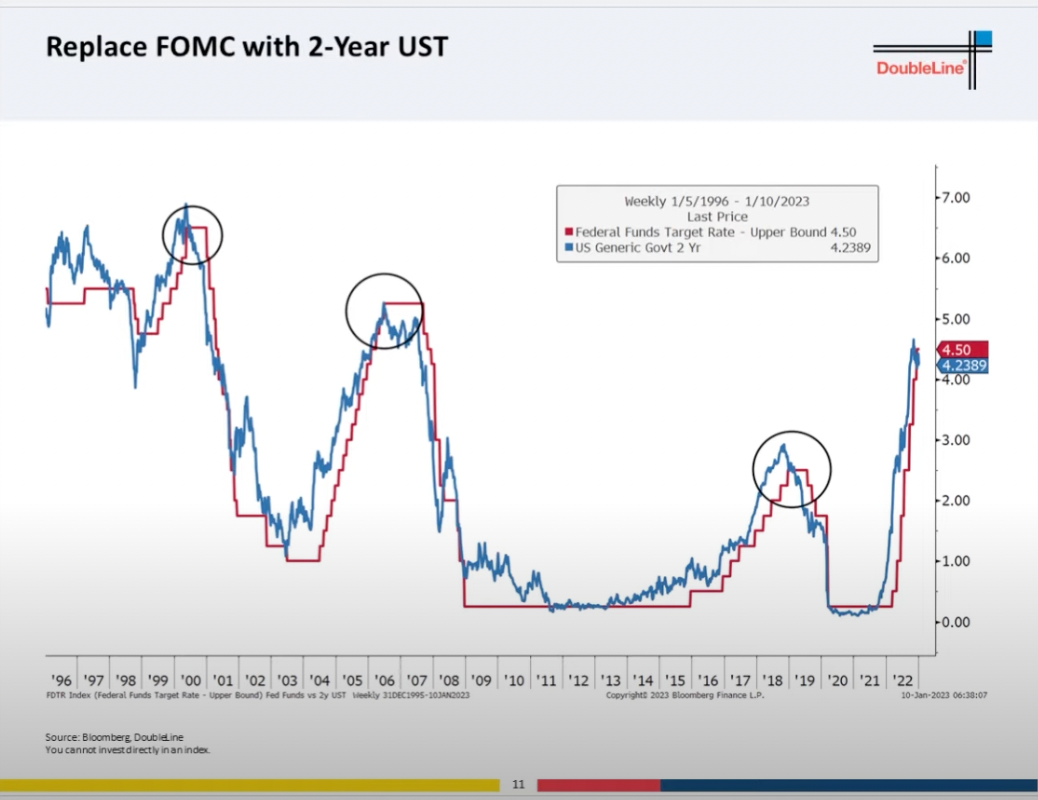

しかし、ガンドラック氏は従来から「FF金利はFEDが決めるよりも、米国債2年金利をそのまま反映させた方がよい」と繰り返し発言しています。

その背景には、FEDが権威性を失っているという根深い問題あります。

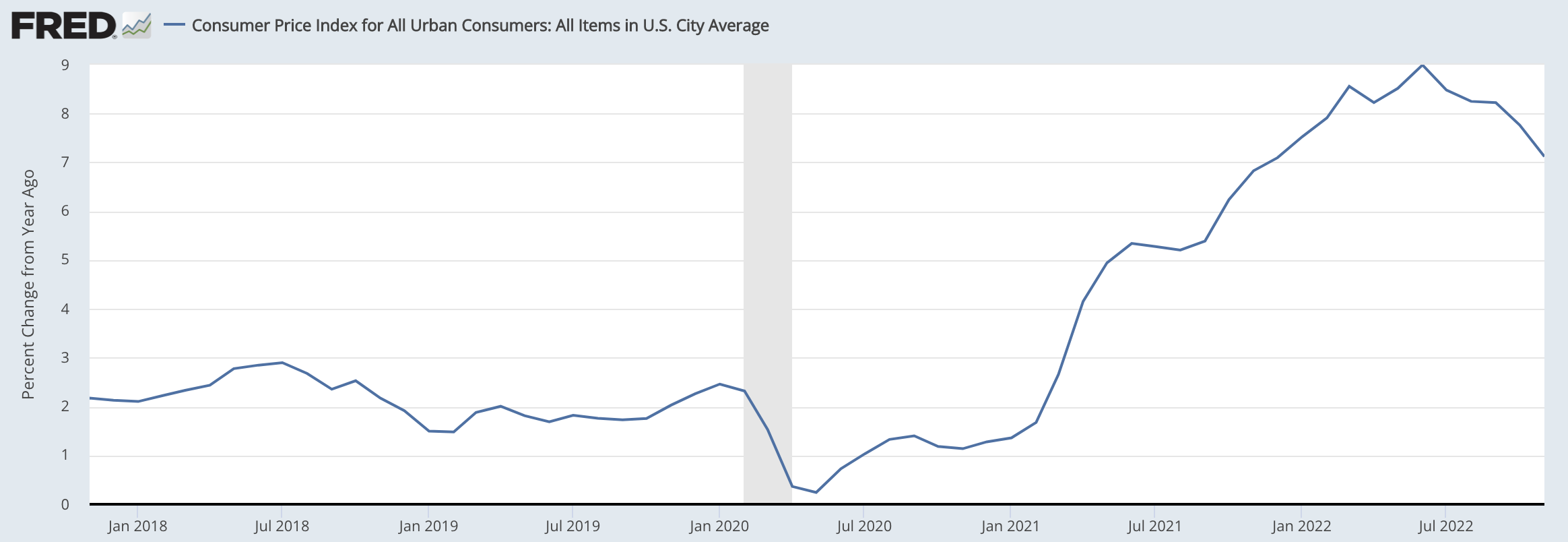

FEDはリーマンショック以降、金融緩和を続けてきましたが、新型コロナによるロックダウンを受けて、さらにその金融緩和を加速させました。その結果、2021年にはインフレ率が長期目標の2%を超えてしまったわけですが、FEDは「インフレは一時的である」として、利上げをすることなく、FF金利を0%に維持し続けました。

その後、インフレは決して一時的ではなく、2022年にはさらに加速して、前年比+9%にも迫るほど猛威を振るったのは周知の通りです。

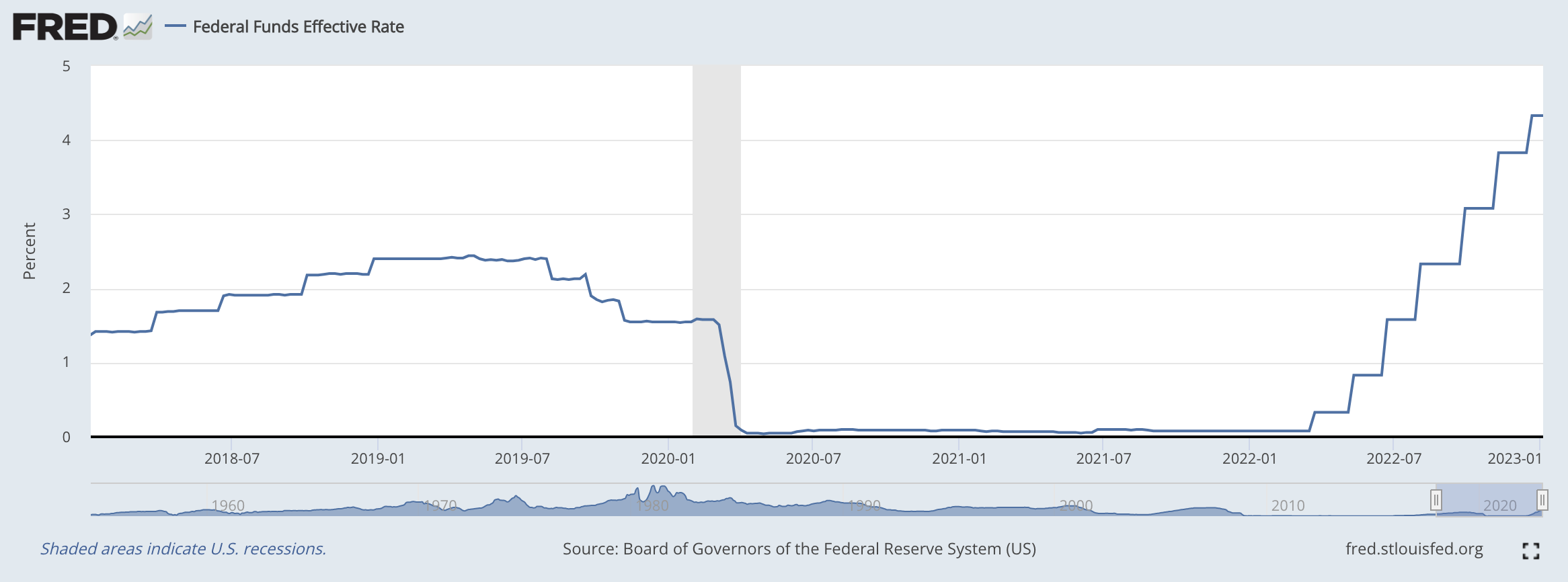

2022年に入って、さすがに自分の過ちを認めたFEDが今度は過去に類をみないペースで利上げを開始したことは、昨年を通して、相場のメインテーマでありつづけ、年初には0%だったFF金利は、年末には4.5%にも達しました。

FEDは、名誉を挽回するかのように、今は「断固としてインフレを退治する」という姿勢を見せ続けています。

一方で、先ほどの米国CPI推移のグラフを見ていただくと、昨年の7月以降、インフレ率はするすると下落しており、明らかに(少なくともインフレの第一波は)落ち着く様子をみせています。

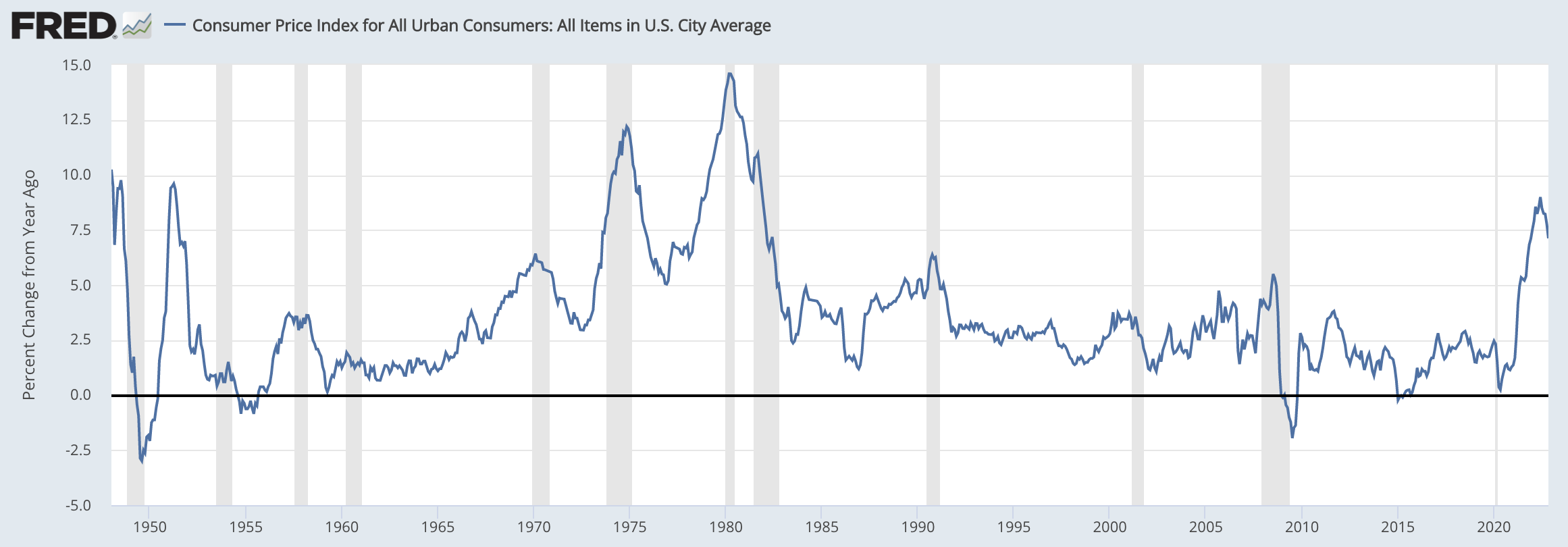

参考のために、超長期でのインフレ率をみると、過去のインフレはすべて、一度ピークをつけたあとは、上昇速度とほぼ同じ角度で急落することが知られています。

物価の安定や失業率の低下のために、経済の先行きを予測して、先手を打っていく必要があるFEDとしては、次はインフレ率が急落した後のことを考え始めなければいけません。例えば、どこで利上げを止めるかといったことを考える必要があるわけです。

しかし、見通しの甘さからインフレを引き起こすという致命的なミスを犯したFEDは、権威を回復するために、そのけじめをつける必要があり、「断固として利上げを行い、インフレを退治する」という姿勢以外を見せられない状態となっています。これが「FEDの発言や姿勢はパフォーマンスにすぎない」という市場や識者たちの見方に繋がっているのです。

つまり、FEDは過去のミスにけじめをつけるために、インフレの急落に対しても後手に回らざるを得なくなっており、それがさらにFEDの権威を失墜させているといえます。

FF金利の先行きを知りたければ短期債市場を見るべき

ガンドラック氏は、FF金利は短期債市場の金利で置き換えればよいというほどですから、FEDの発言はあてにならないとする論者の急先鋒です。

このガンドラック氏の主張は単なる過激な意見ではなく、実際にFRBの定めるFF金利は、米国2年債の金利を後追いしてきただけだという裏付けがあります。

そんなガンドラック氏は、1月7日にツイッターにおいて、以下のように発言しています。

米国債で最も金利が高いのは期限6ヶ月の債券で4.8%だ。FEDが5%以上に利上げすることはあり得ない。金利をコントロールしているのはFEDではない。金利をコントロールしているのは債券市場だ。

米国債6ヶ月金利はジリジリと上昇を続けていますが、1月12日時点でも4.86%であり、5%にはまだ距離があります。

さらに期限の長い10年国債などは、昨年の10月には早々にピークをつけて、下落を続けています。僕自身、長期米国債をメインポジションにしてきたのは、そうした背景があるからです。

現在の4.5%というFF金利でもアメリカのインフレ率はすでに低下を続けているわけですから、今後、インフレ率の低下傾向に変化が見られるなどの事情がない限り、利上げを続ける必要性はどんどん薄くなっていくでしょう。

これは債券にとってはポジティブな環境であり、株式にとっても(景気悪化が来ないかぎりにおいて)ポジティブだといえます。

結論

※以下はニュースレター(無料)にご登録いただくとお読みいただけます。