ガンドラック氏:リスク資産の上昇ペースが早く、数ヶ月後には割高になる

ガンドラック氏が、リスク資産の上昇ペースが早く、今年の第一四半期に期待できるリターンをおおむね先取りしてしまったとCNBCのインタビューで語りました。

年初から好調なリスク資産の価格推移や強めの雇用統計・実質GDP等を受けて、ガンドラック氏も僕同様にFEDがFOMCで鷹派なメッセージを発することを予想していたようですが、先日書いた通り、FOMC声明や記者会見は鳩派と受け止められ、株価はさらに上昇しました。

こうした上昇を受けて、S&P500の年初来リターンは+9%台に達しており、この勢いでラリーが続くのであれば、数ヶ月後には割高になるとの見方を示しました。

鳩派と受け止められた2月FOMC声明

FOMCでFEDが鷹派なメッセージを出すのではないかと予想して、僕がFOMC前に米国株のロングポジションを一部ヘッジしていたのは、本ニュースレターの読者の皆様であればご存じかと思います。

どうやらガンドラック氏も同じくFEDが鷹派なメッセージを出すという見方をツイートしていたようで、CNBCで司会者に指摘されていました。

明日、FEDはピボットへの期待や債券価格の上昇を押し返すようなメッセージを出すだろう。興味深くなるはずだ。

結果、FEDは金融の引き締め継続が妥当との認識を示しましたが、「インフレは和らいでいる」といった発言もあったため、市場は鳩派と受け止めて、金利は低下、株価は上昇しました。ガンドラック氏は、FEDは今の状況に自信を持っているのだろうと述べました。

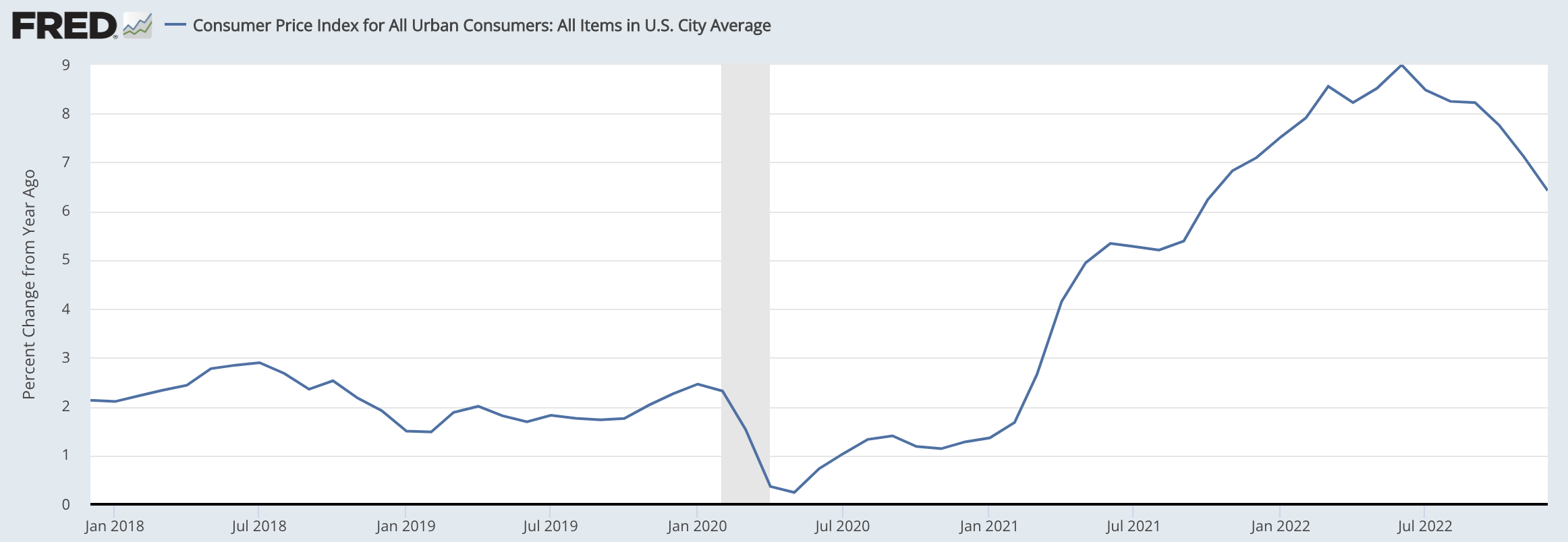

今日は一度も「痛み」という言葉を(パウエル議長の口から)聞かなかった。彼が自信がある理由は、みんなも知っている通り、CPIが低下しているからだろう。CPIの上昇率は前年比+9.1%という水準から+6.5%まで下がってきた。多くの人が知らないこととしては、CPIは過去6ヶ月間、平均すると毎月0.16%しか上昇していない。このトレンドが続くことを前提と仮定すると、7月に出てくる6月のCPI数値は+2.5%といった水準になるだろう。毎月0.30%〜0.35%だとしても、CPIの数値は+3.0%といった水準になる。

つまり、ヘッジは必要なかったということであり、以下のニュースレターでも早めに処分予定と書いたように、同ポジションは解消済みです。

今後、インフレが意識されて金利が一時的に再上昇するとしたら、少なくとも先日のGDPよりもさらに経済的に強い数字が出てきた場合ということになるでしょう。しかし、1月の解雇ラッシュ等を見ていると、今後はどちらかというと経済が弱っていることが意識される数値が出てくるのではないかと思っているので、株価が下がるとしても、米国債で補完できると思われ、先日ヘッジとして建てた米国株ショートポジションは早めに処分する予定です。

FOMCのあと、米国株は急速に上昇したため、直近は2月3日発表の強い雇用統計を受けて調整していますが、大きな流れとしては、FEDの鷹派メッセージを警戒する必要性は薄れたといえるでしょう。

雇用統計やGDPは先月発表の数値も強く、雇用や経済の状況が強いのは、今に始まったことではないからです。それらの先月発表の数値を受けても、FEDは特別に鷹派なメッセージを出さなかったことを考えると、インフレ率さえ低下傾向が続いていれば、FEDは満足だと考えてよいでしょう。

株式市場はどこまで上昇を続けるか

一方、長年の金融緩和を受けて、金融市場にお金が余っている状況は続いているようで、少し鳩派と受け取れる文言があっただけで株価が急速に上がるような、「余っているお金を何かに投資したい」という投資家心理はまだまだ残っているようです。そのため、株式市場は年初来で8%程度も上昇しています。

この点について、ガンドラック氏は、この調子で株価が上昇するのであれば、近々割高の水準になってくると指摘しました。

年初から、S&P500は8%、長期米国債は9%、新興国株は11%も上昇している。だから、残念なことに第一四半期に期待できるリターンはおおむね取り尽くしてしまったと言えるだろう。数ヶ月後には割高の水準に入ってくるだろう。

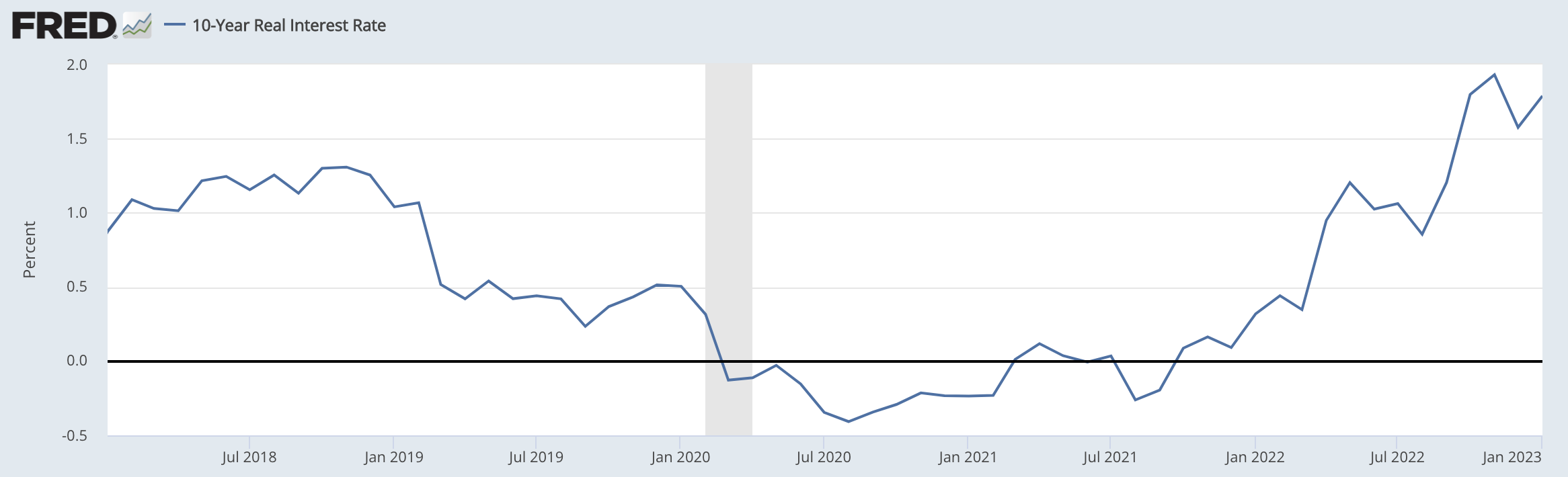

直近、実質金利が低下傾向であることから、リスク資産にはもう少し上昇余地があるものの、少し陶酔的だとして、S&P500指数の目安として4,300ドル程度をあげました。

今年の第一四半期に実質金利は上がらないと思っている。そのため、リスク資産はもう少し上昇余地が残すだろう。しかし、今日(FOMC後)の値動きは少し陶酔的に見えた。今週いっぱい様子を見ないと分からないが、市場参加者は狂ったように買い上がっている。もう少し上昇余地があるとは思うが、S&P500でいえば4,300ドル程度までだろう。

次にインフレが再度意識されるタイミングはいつか

ガンドラック氏は、消費者物価指数は前年比+4%程度に向けて順調に下がっていくことを予想しているのは、以前にも紹介したとおりです。

その背景には、ベースエフェクトと呼ばれるものがあります。CPIは前年比で見るのが一般的です。そうすると、前年のCPI上昇率が高いと、そこから比べると、それほど上昇しないということになります。

CPIの推移をみると、CPIの上昇率がピークをつけたのが昨年の6月ですから、今年のCPIは6月までは順調に下がりやすい土台が整っていることになります。しかし、昨年の6月以降はCPIの上昇率が低下しているため、ベースエフェクトが逆向きに働くことになります。

加えて、今は米国景気が強いですが、いずれ景気後退が意識されると長期金利はもう一段下落する可能性があります。そうすると、それは経済には金融緩和的に働くため、インフレ率は下がりにくくなってくるでしょう。ガンドラック氏が、6月頃に前年比+4%程度まで下がったあと、インフレ率は下げ止まるとしているのはそのためです。

つまり、次にインフレとの戦いが意識されるのは、今年の7月以降になってくるだろうと考えられます。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。