ガンドラック氏:おすすめのポートフォリオを公開、債券が多め

前回に引き続き、DoubleLine Capitalのオンラインセミナーから、ガンドラック氏の相場見通しをお伝えしていきます。

マネーサプライの減少は、いずれインフレを低下させる

ガンドラック氏は、以前から米国のインフレは下げ渋ると発言していました。

今回も同様の発言は見られましたが、もしもFEDが今の引き締めを続けるのであれば、遅かれ早かれ、いずれCPIは下がってくるだろうとも述べました。

その根拠となっているのが、マネーサプライの減少です。

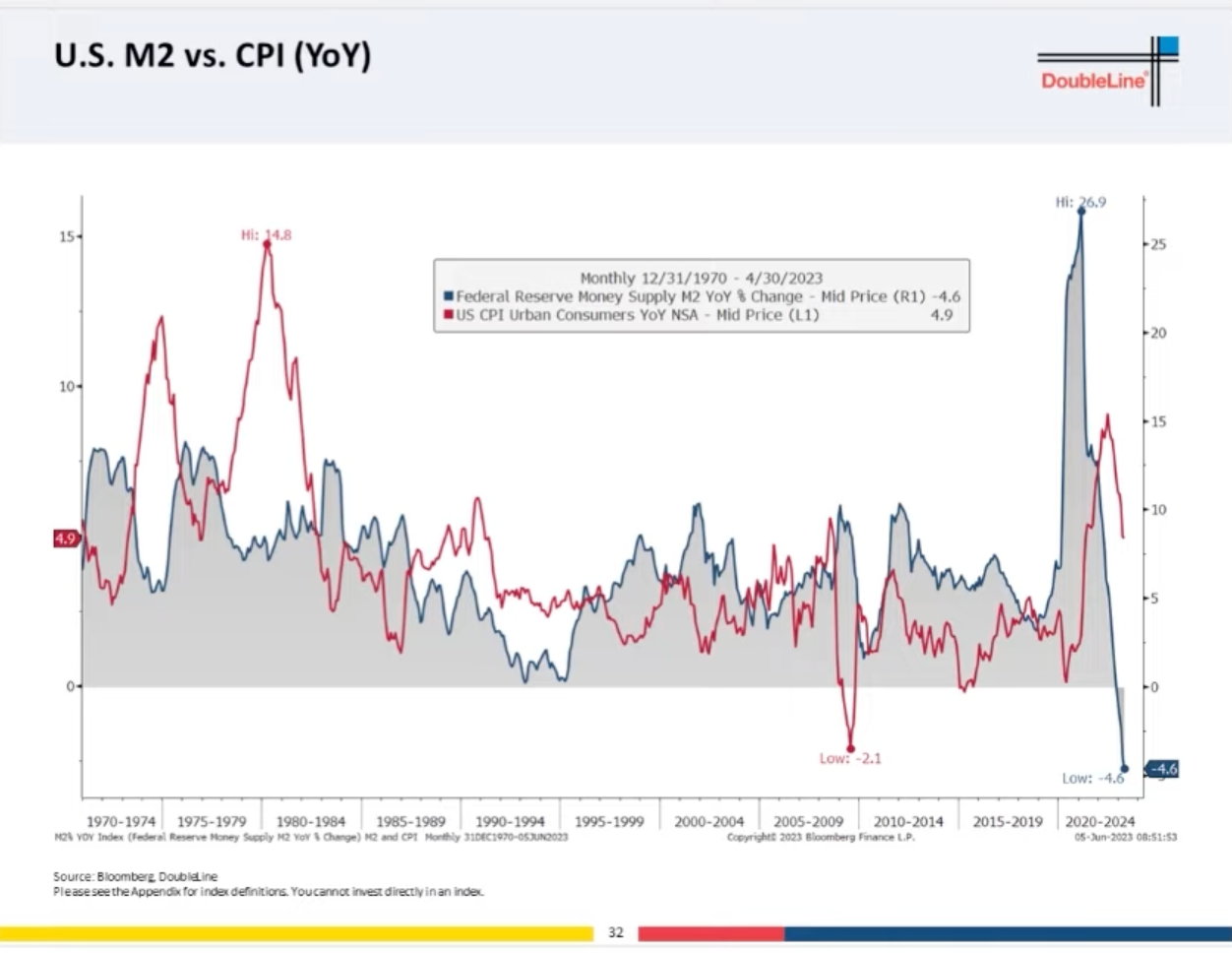

以下のグラフでは、マネーサプライの前年比とインフレ率が連動する様子が示されています。

良い点は、マネーサプライの減少はインフレを減速させるということだ。このグラフはその証明だ。これはM2とCPIを並べたもので、M2が大きく下がると、インフレも落ち着くことが見てとれる。これはCPIも下がっていくであろうことを示唆している。

マネーサプライについては、以前のニュースレターで詳しく触れました。

こちらのニュースレターでは、インフレを考慮した実質マネーサプライは、すでに2020年4月のコロナが始まった頃の水準まで下がっていることを指摘しましたので、あわせて確認していただければと思います。

インフレ率には減速傾向が見られる

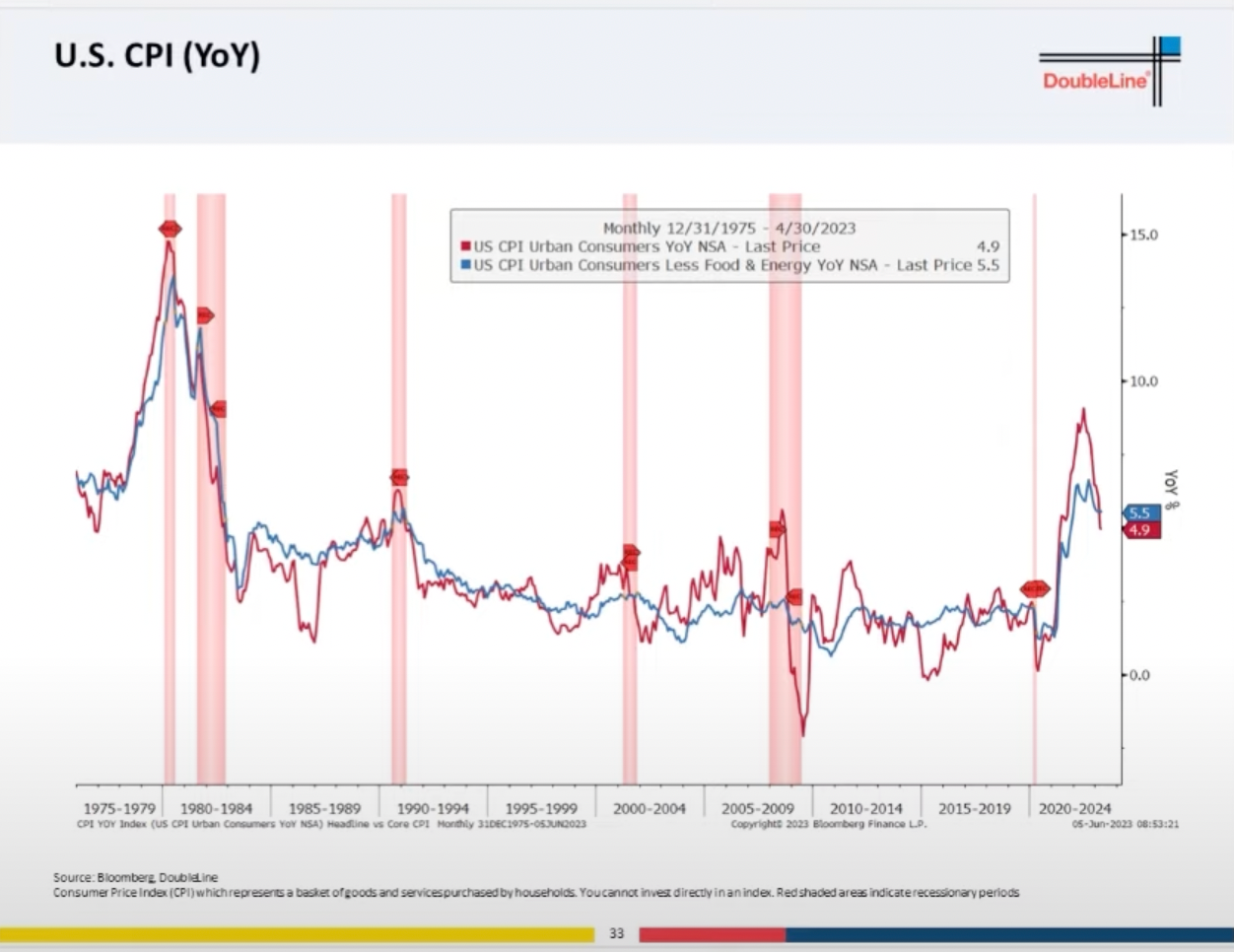

さて、インフレ率(消費者物価指数)に移ります。

インフレ率は下がりはじめており、CPIはさらに下がるだろう。特に、景気後退が訪れると、CPIは常に下がってきた。もちろん、景気後退がどのような形をとるかを見る必要はある。たまに景気後退はスタグフレーション的なになることがある。だが、マネーサプライの動きを見ていると、それが今回に当てはまるとは思わない。

今回、いずれCPIは下がるだろうという見方を示し、ガンドラック氏の中ではデフレ予想が強まっていることが確認できました。FEDの対応がガンドラック氏の予想よりも鷹派だったことが、こうした見方の変化に繋がっているのだと思います。

ガンドラック氏は、債券市場の動向を読みながら、インフレなどをピタリと当ててきましたが、FEDの対応については、唯一読み外していました。

FEDが予想していたよりも利上げや高金利維持を強行することを受け入れて、デフレ予想を強めたのでしょう。

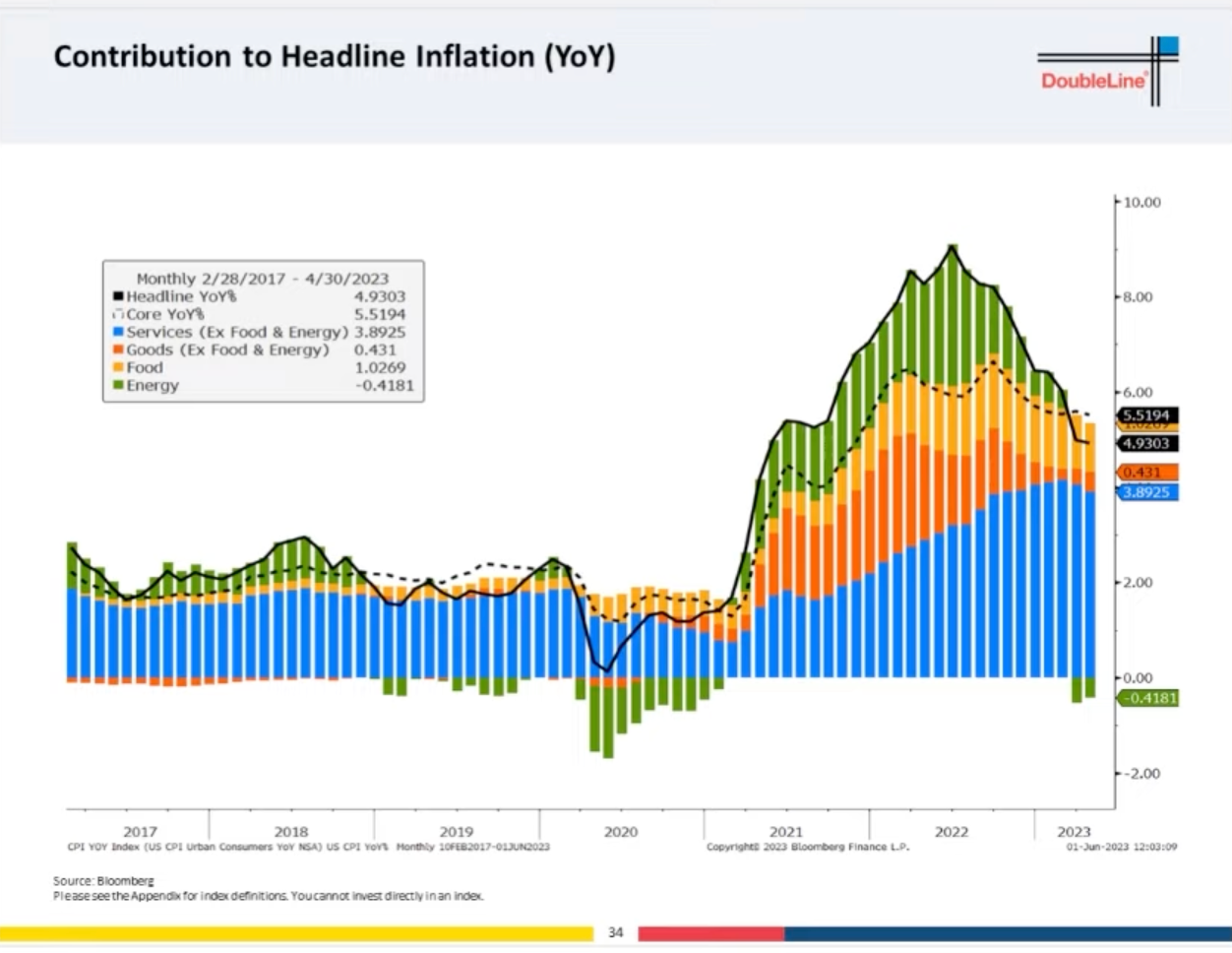

インフレの内訳を見ていくと、サービスがその大部分であることが分かります。

サービスと食料が今のインフレのほぼ全てだ。エネルギーは、すでにデフレ要因として経済に寄与している。原油価格は、原油産出国が生産量調整を話しているにも関わらず、70ドルあたりで推移している。サービスのインフレは粘り強いが、食料は夏の気候次第で下がってくるだろう。

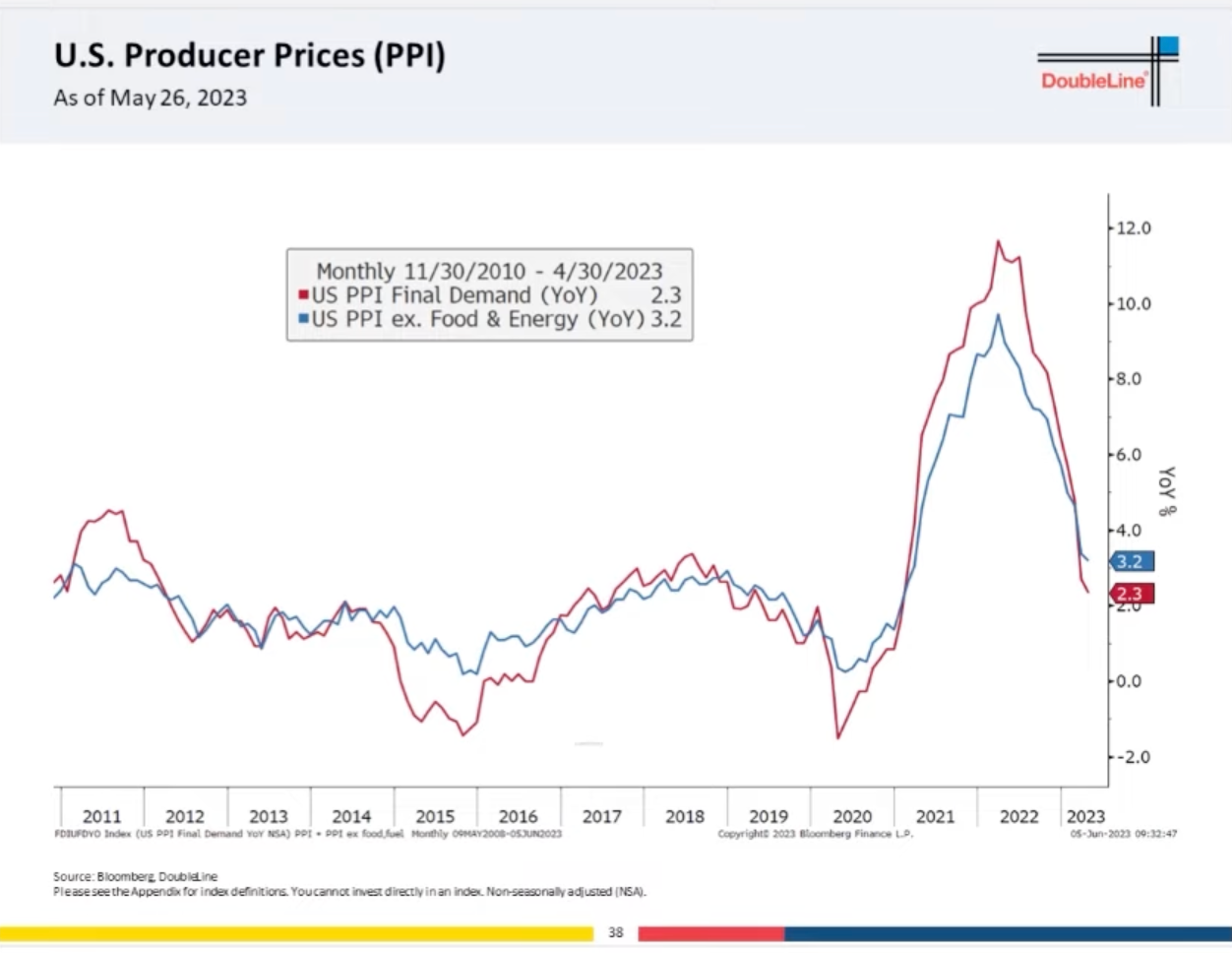

さて、続いて、消費者物価指数の先行指標である生産者物価指数を見ていきましょう。

PPIは2.3%まで下がっている。なんてことだろう。FEDが望む2%近い水準まで下がっている。PPIはCPIに先行するので、CPIも下がってくると見ることができる。食料とエネルギーを除くと3.2%だ。(中略)債券の金利上昇が止まったのは、これが理由かもしれない。

生産者物価指数は、消費者物価指数の先行指標として知られています。生産者間での物価が上がれば、それを最終商品の値段に転嫁するので、CPIが遅れて上がるというわけです。

その生産者物価指数は2%近くまで順調に下がっており、これもガンドラック氏のデフレ予想への転向を支えているものと思われます。

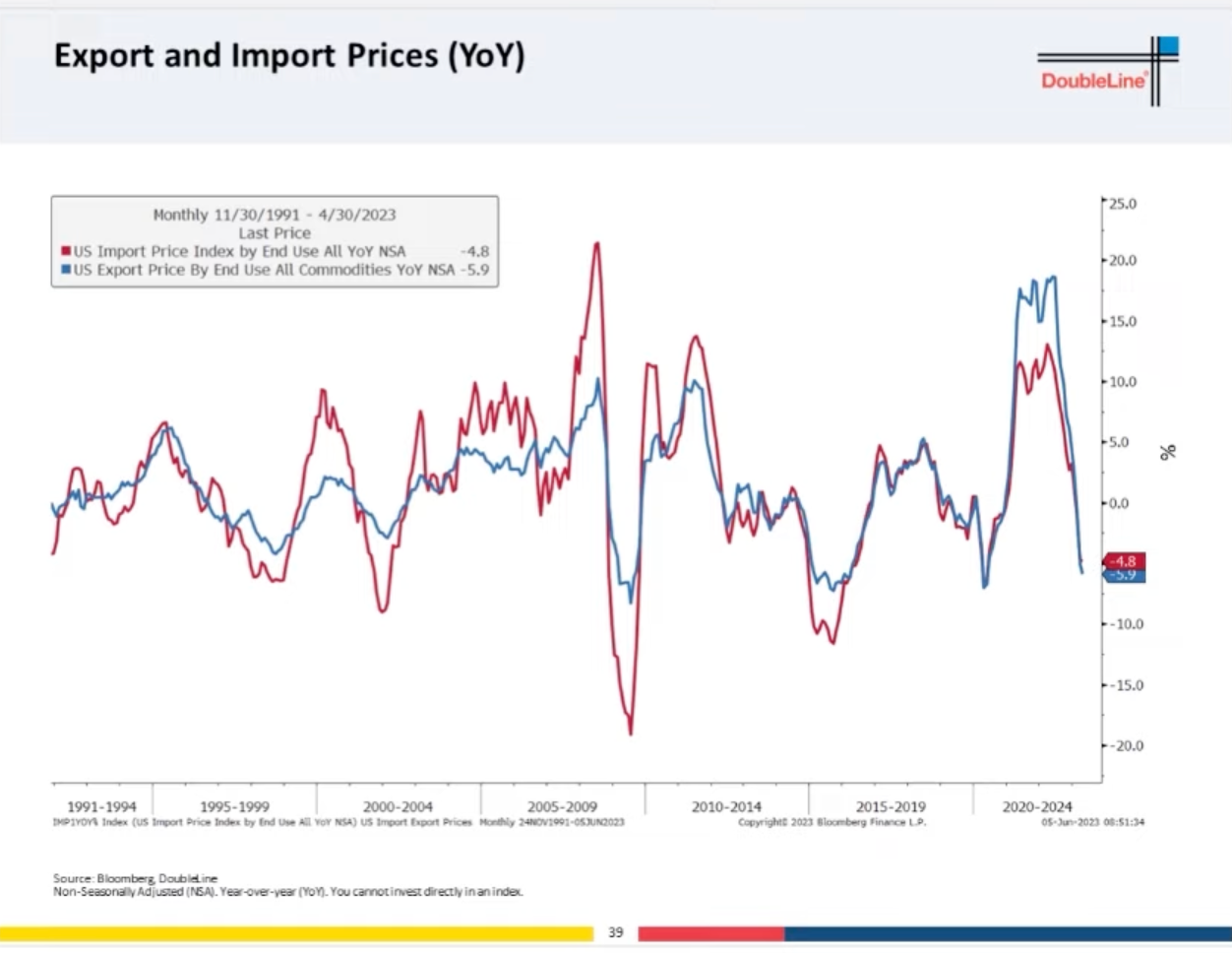

同様の傾向は、輸出・輸入価格にも見られます。

この水準を見てほしい。輸入価格はYoYで-4.8%、輸出価格はYoYで-5.9%だ。これは過去15年で最も低い値だ。だから、これらの価格は明らかにデフレを示している。

以前のニュースレターでも書いたように、今のアメリカはサービス業という一部のインフレによって名目成長がぎりぎり保たれているものの、それ以外はかなり悪い状況になっています。

FEDが、最後の砦であるサービス業のインフレを抑えることにコミットするのであれば、ハードランディングとデフレが待っていると考えるのが自然です。

債券の投資妙味は上がっている

そうした中で、ガンドラック氏は債券の投資妙味が上がっていると指摘しました。

なぜ人々が債券に弱気なのか分からない。債券投資で心配すべきは、ひとつにインフレだが、それはすでに落ち着きはじめている。それから、低すぎる金利(= 高すぎるバリュエーション)だが、今の金利は二桁の金利を覚えている私のような世代の投資家にとっては低すぎるかもしれないが、2年半前の金利と比べると随分と高い。だから、債券は魅力が増している。

ガンドラック氏は、以前から長期米国債による景気後退リスクのヘッジを薦めていました。

長期米国債で景気後退リスクをヘッジした上で、比較的安全と思われるリスク資産をいくらか持つという投資戦略は、例えばドラッケンミラー氏のロングショート戦略のようなものと比べると、個人投資家でも真似がしやすいです。

そのため、僕自身も似たような米国債中心のポートフォリオを組んでいることは、たびたびお伝えしてきた通りです。また、直近は4月〜5月と比べると、債券投資の妙味が増していることも、何度かお伝えしています。

結論:ガンドラック氏おすすめのポートフォリオは債券多め

※以下はニュースレター(無料)登録者向けの限定コンテンツです。