前年比+4%台まで減速した米国CPIと市場参加者の読み間違い

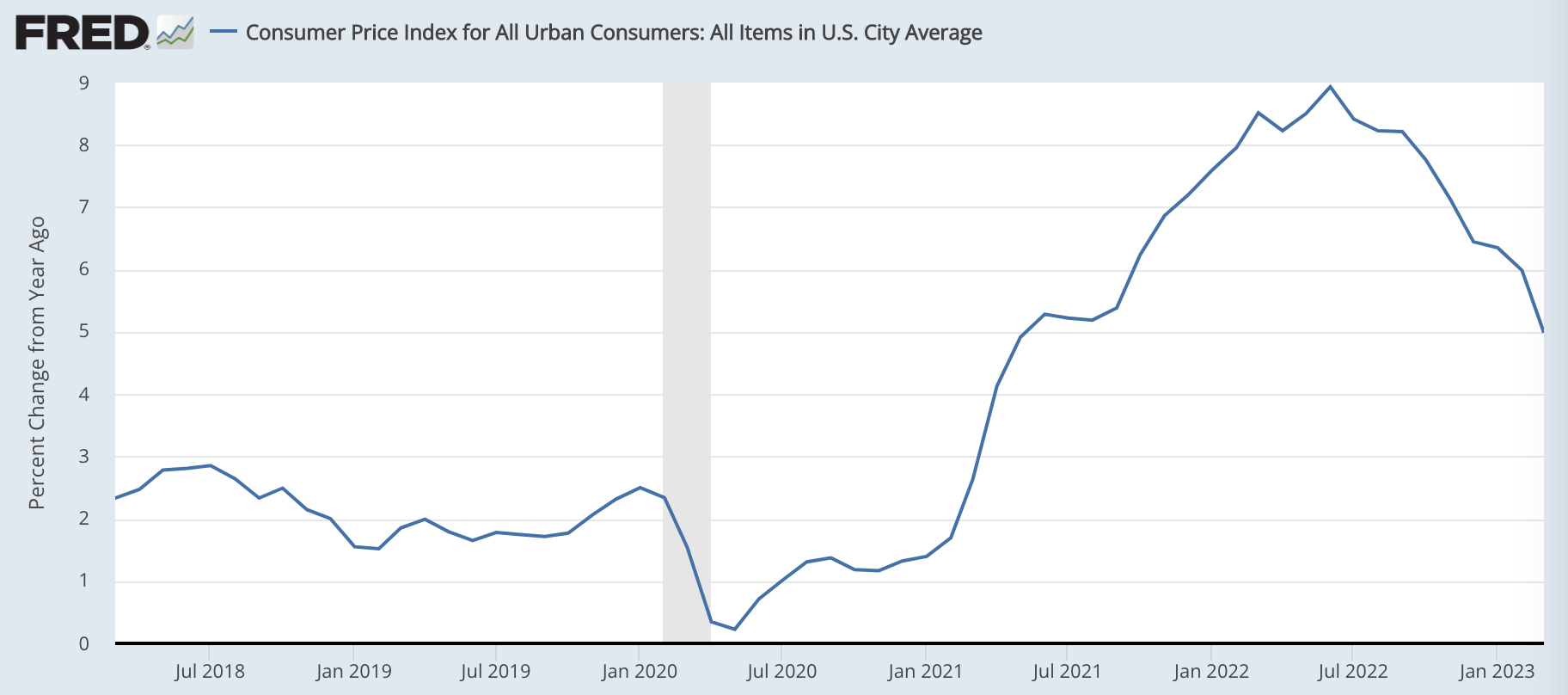

2023年4月12日に発表された米国CPIは予想の前年比+5.2%を下回る+5.0%でした。厳密には+4.98%であり、インフレ率はついに4%台まで減速しました。

インフレ率はついに4%台まで減速

昨年の夏頃には9%台に迫る勢いだったインフレ率も、FEDの急速な利上げを受けて、ついに4%台まで落ち着いてきました。

本ニュースレターでは、年始に債券王ガンドラック氏の展望を紹介していましたが、これまで見事にその通りとなっており、頭が下がるばかりです。

私たちは、将来6ヶ月程度について正確に予想ができるインフレーション予測モデルを持っている。私たちは、インフレ率が急速に下がっていくと考えており、6月に発表される5月の数値では4%程度まで下がると思っている。

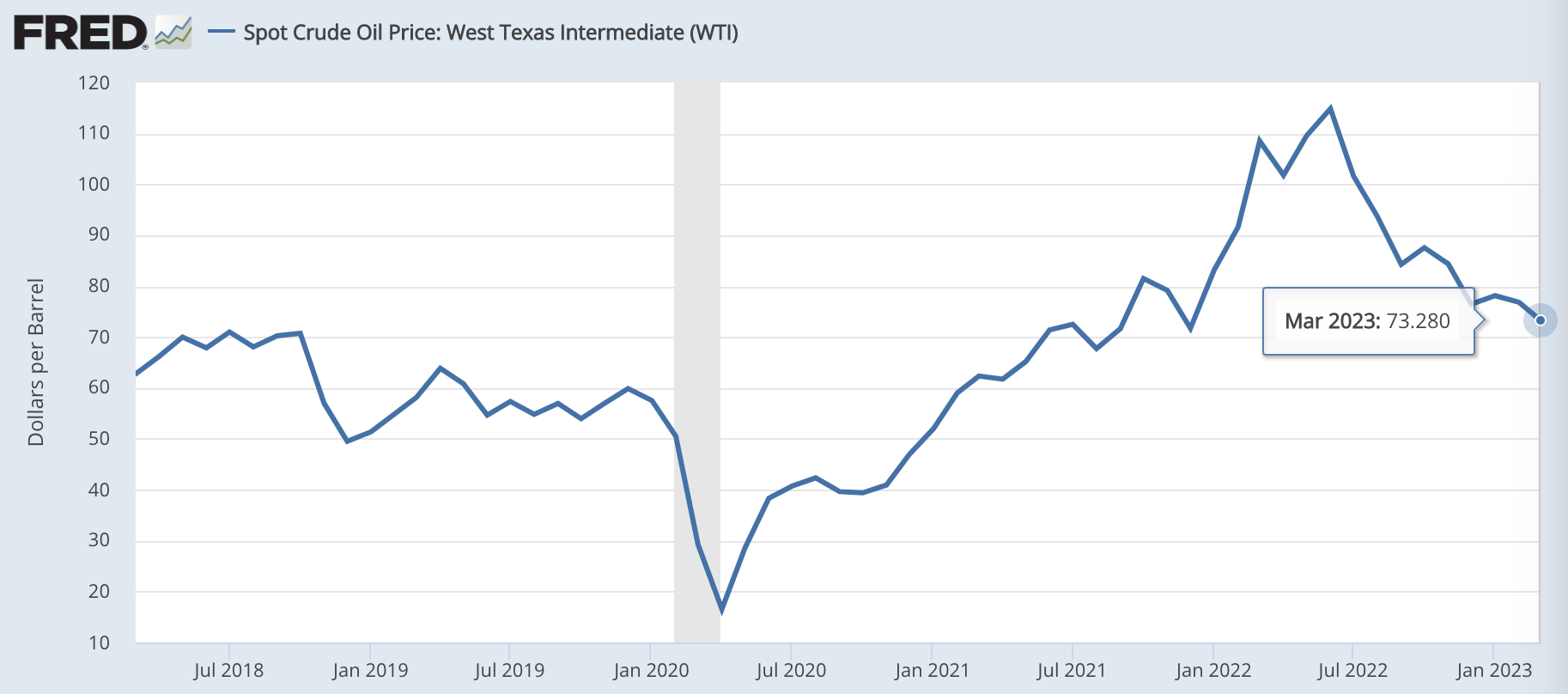

以下のニュースレターでも書いたように、昨年の3月〜5月はウクライナ戦争によってエネルギー価格が上昇していたため、ガンドラック氏の言う通り、5月までは順調にインフレは減速するでしょう。

一方、6月以降については、エネルギーのデフレによる影響は薄れてきます。エネルギー価格が安定して横ばいになった後のインフレ率を占おうと思うのであれば、エネルギーを除いたCPIを確認しておくのが賢明でしょう。

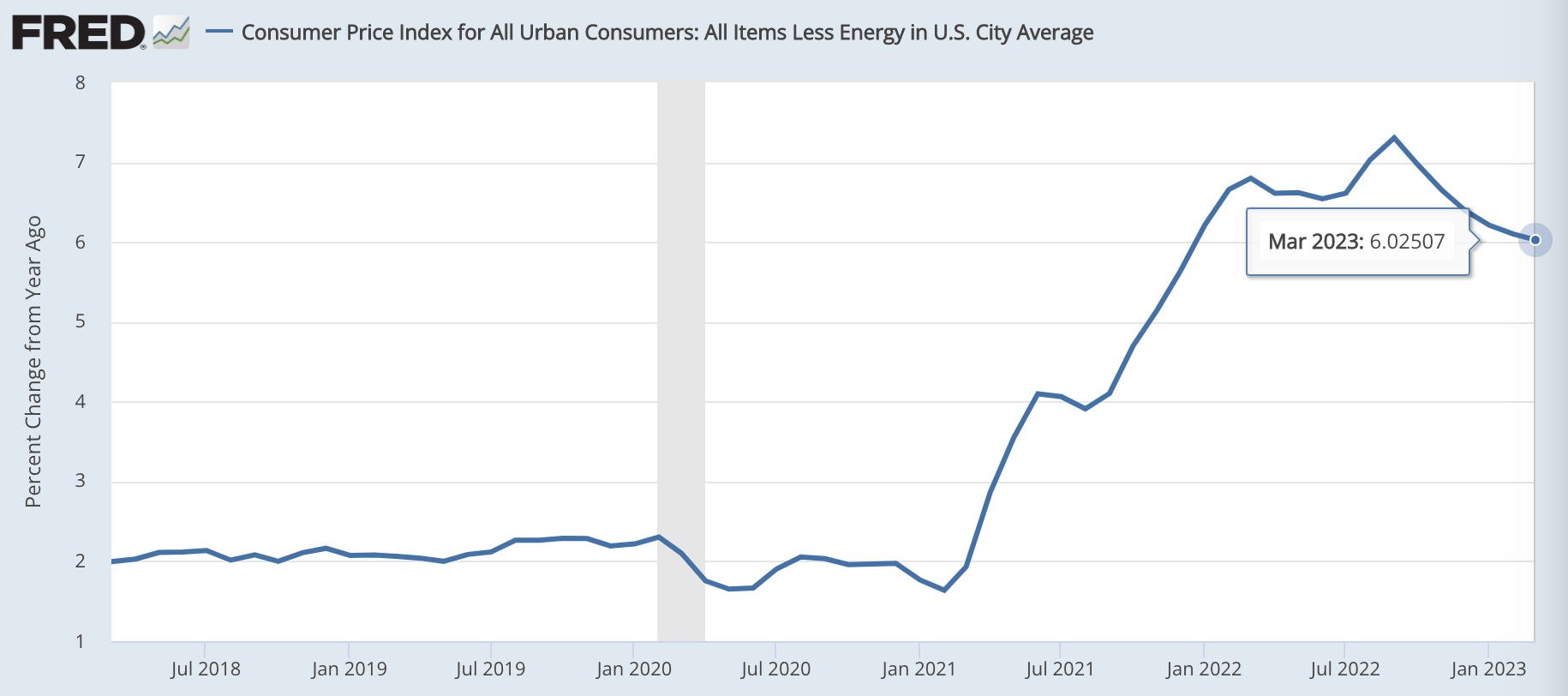

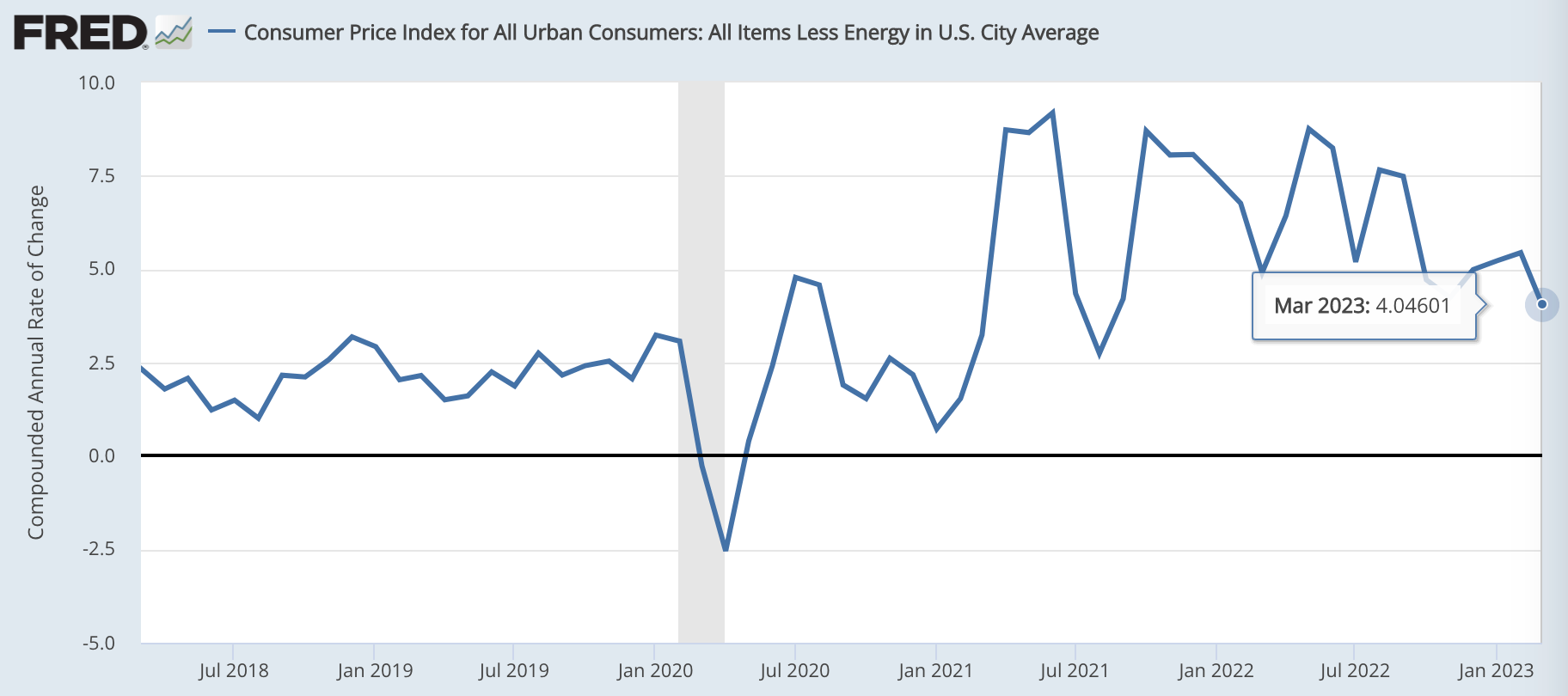

エネルギーを除いたインフレ率も4%に向かう

3月のCPIでは、エネルギーを除いたインフレ率は前年比+6.0%でした。

また、前月比を元に計算した年間インフレ率は+4.0%となっています。

そうすると、今後、エネルギーを除いたインフレ率は、今の前年比+6%程度から+4%辺りに向けて減速していくと考えるのが自然です。言い換えると、エネルギーのデフレによる影響がなくなった後(= 6月以降)の全体のインフレ率も4%程度に収束するだろうということです。

この辺りまでは、今回のCPIから素直に読み取れることであり、特に難しいことは何もありません。

全体のインフレ率が4%程度に収まるのであれば、金利が4%以上に留まる理由もないので、2月末に4%近い金利水準で米国債の買い増しに動いたことは正解だったと言えます。

債券市場はさらなるインフレ減速を予想

さて、ここまでは良いとして、マクロトレードは常に先を考えなければいけません。

一旦は4%程度に収束したインフレ率が、その後どのように動くのかは、現時点のCPIから読み取ることはできません。

そこで、債券市場の参加者がどう考えているかを見てみると、現状アメリカの政策金利は5%あるにも関わらず、米国2年債の金利は4.0%程度まで低下しています。

つまり、今後金利が下がることを債券市場が予想しているわけですが、今年の政策金利が5%で、来年が3%だと、2年間でちょうど4%となります。そうすると、債券市場は来年の政策金利が少なくとも3%程度まで下がると予想していることになります。

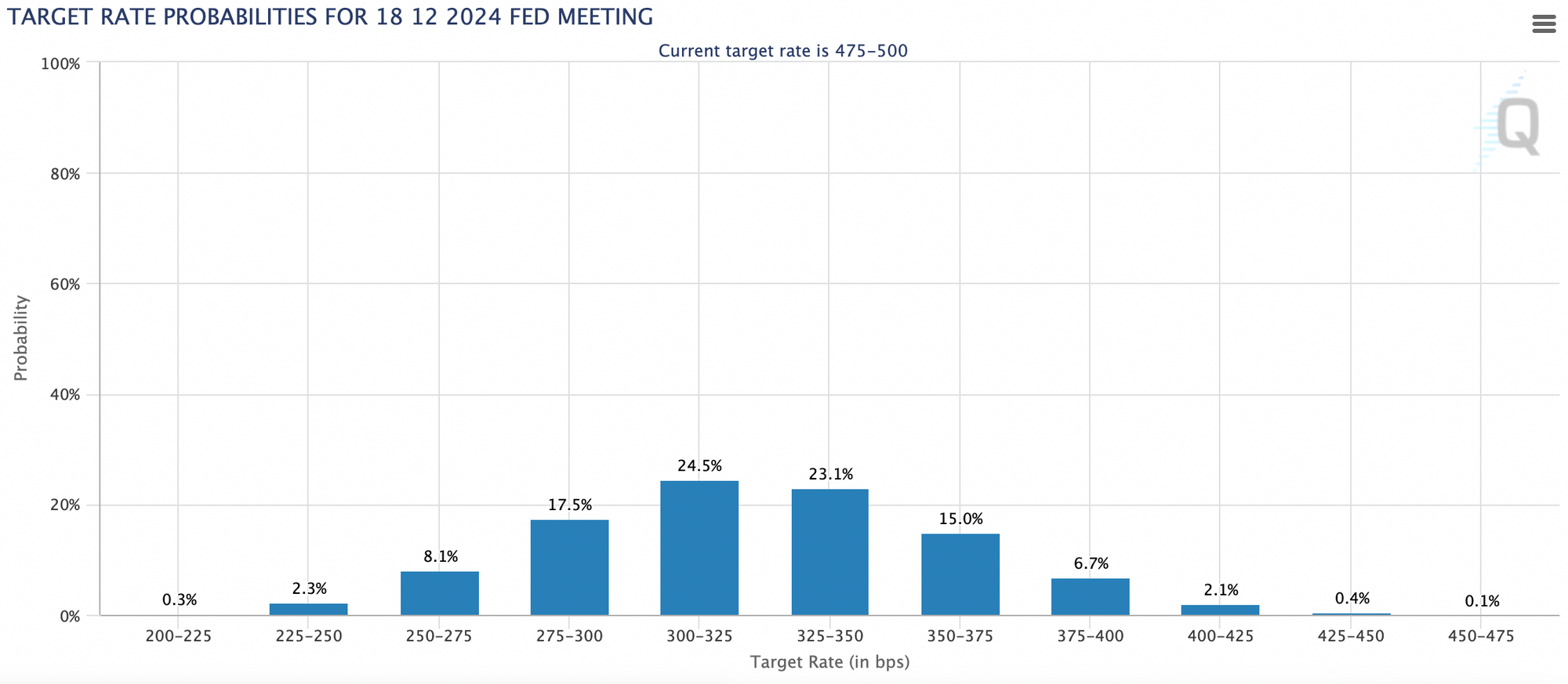

実際に、CME先物価格を元に計算された市場参加者の政策金利予想を見てみると、2024年12月時点の政策金利の予想は3.00%〜3.50%の間に集まっていることが分かります。

インフレ率と政策金利はおおむね一致しているのが望ましいため、債券市場はインフレ率が来年時点で3%程度まで、つまり4%よりもさらに下がっていくと考えていることが分かります。

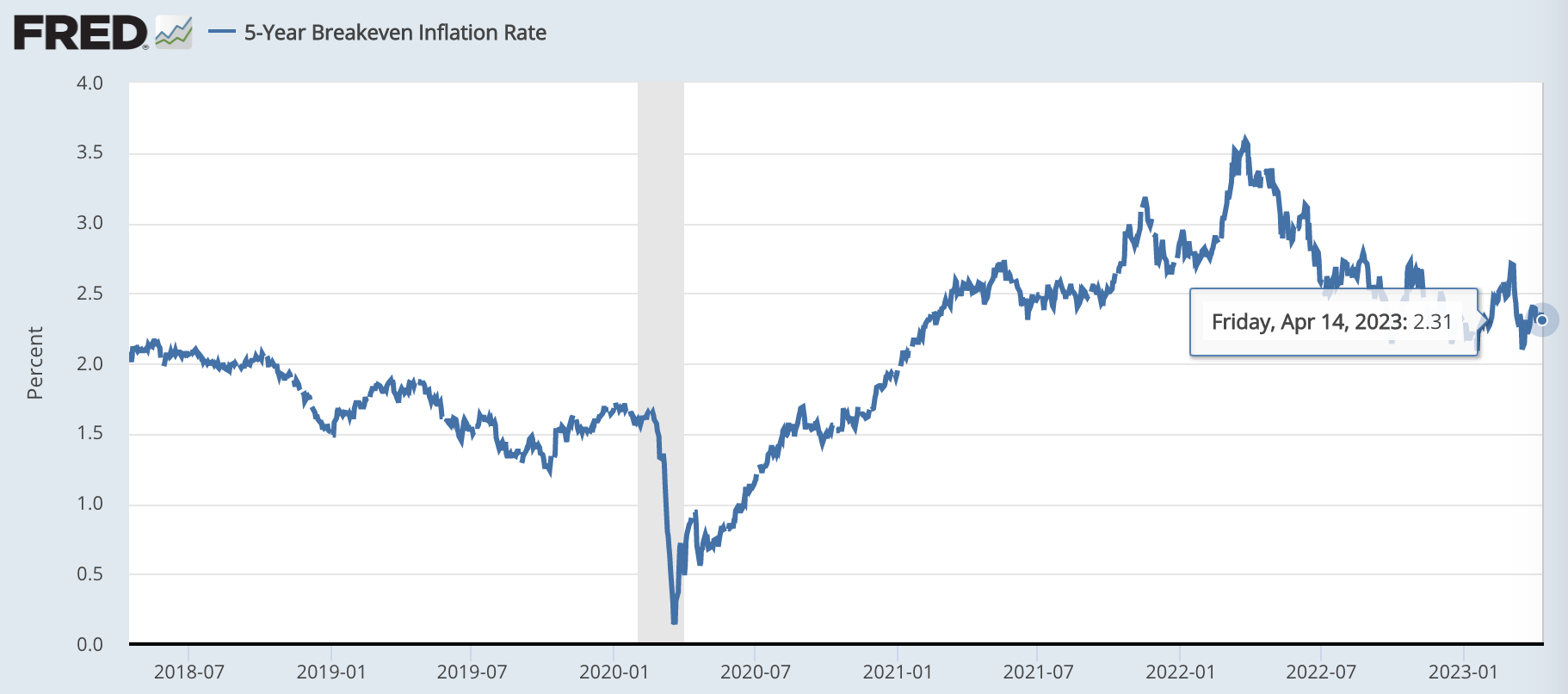

さらにいえば、今後5年の期待インフレ率が2.31%ですから、債券市場は3%どころではなく、その後もさらにインフレ率が下がっていくことを予想していることになります。

最近は景気後退を意識させるような指標も相次いでいるため、債券市場がこうしたインフレ減速を織り込む気持ちも理解できるところです。

金利の低下自体がインフレの下げ止まりを招いてしまう

さて、景気後退に向かってインフレ減速がシンプルに続くのであれば、単に米国債を持っておけば良いことになります。

しかし、金融市場の難しいところは、債券市場が先にインフレ減速を織り込んで金利が下がってしまうと、その金利の低下自体が今後のインフレ率に影響してしまうという点です。これが相場の再帰性です。

そして、これも年初の時点でガンドラック氏が指摘していた内容です。

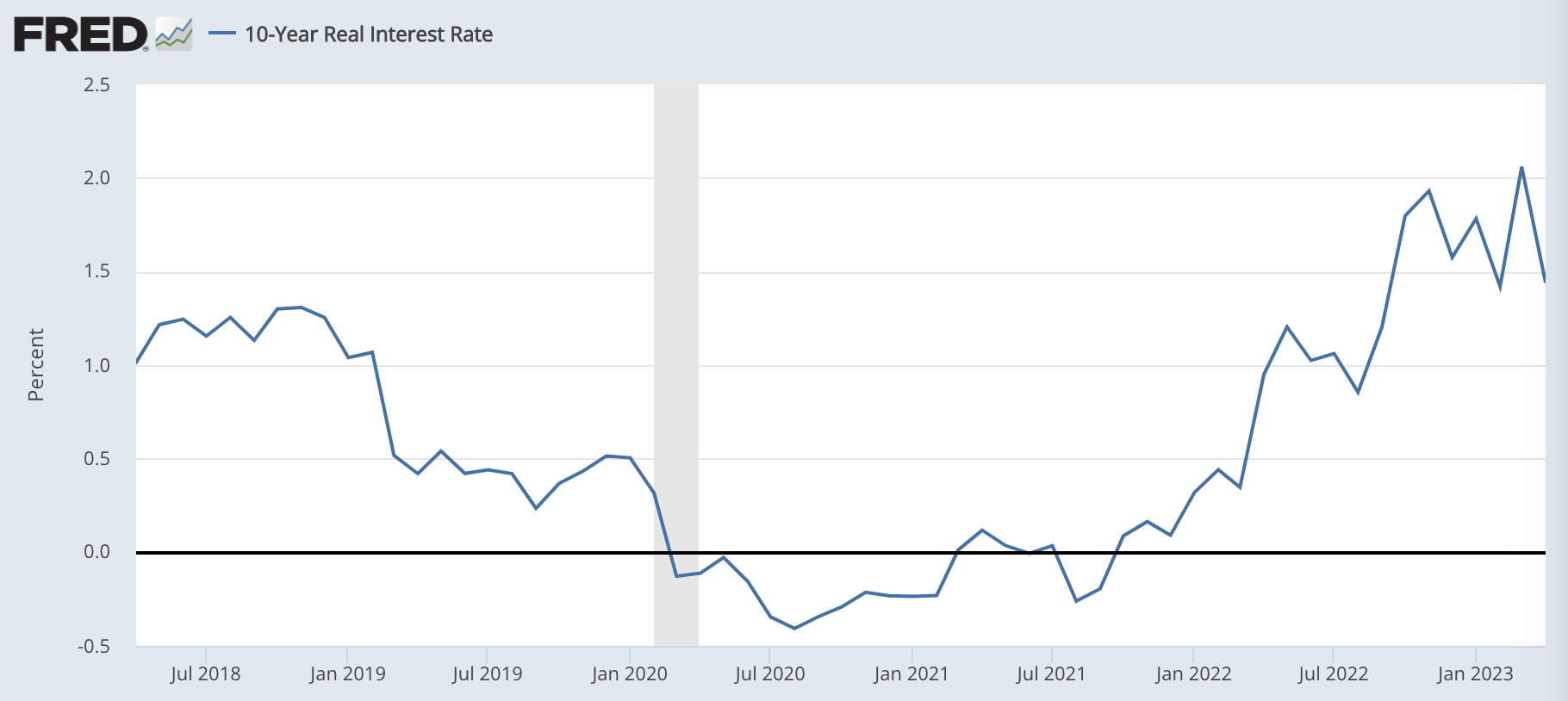

昨年の実質金利の動きは、市場がインフレ率の読みを間違えていたことに起因している。そして、今年も間違っているだろう。実質金利に大きなボラティリティをもたらすと考えている。

少し難しいかもしれませんが、債券市場が景気後退とインフレ減速を予想して金利が下がると、それ自体がインフレを加速させる方向に影響するため、インフレ率が下がらなくなるということです。

そうであれば、「今後5年の期待インフレ率が2.31%というのは低すぎるだろう」という結論が出てきます。すなわち、期待インフレ率は上昇して、実質金利(= 名目金利 - 期待インフレ率)は低下するであろうという予想が成り立ちます。

例えば、債券市場の予想通りに金利が3%〜4%に落ち着き、期待インフレ率が2.31%から4%程度まで上昇するのであれば、実質金利は-1%〜0%程度まで下がることになります。

上のグラフから分かる通り、今の実質金利は1.5%程度ありますから、ここには大きなギャップがあることになります。ガンドラック氏が「市場が読み間違えている」と指摘しているのは、まさにこの点なのです。

昨年の実質金利の動きは、市場がインフレ率の読みを間違えていたことに起因している。そして、今年も間違っているだろう。実質金利に大きなボラティリティをもたらすと考えている。

結論:ゴールドの投資妙味は高まっている

※以下はニュースレター(無料)登録者向けの限定コンテンツです。